Publicidade

A aprovação da chama PEC dos Auxílios em dois turnos no Senado Federal, na última quinta-feira (30), é mais um elemento a adicionar incertezas na curva de juros, já bastante pressionada por uma soma de fatores macroeconômicos locais e globais. A avaliação é de analistas e gestores ouvidos pelo InfoMoney.

O motivo é o impacto fiscal da medida, estimado em R$ 41,25 bilhões. A Proposta de Emenda à Constituição cria benefícios sociais e amplia programas já existentes em resposta à crise provocada pela disparada da inflação e piora dos indicadores sociais no País.

Pela PEC, o Auxílio Brasil (programa social que substituiu o Bolsa Família desde dezembro passado) de R$ 400 passa para R$ 600 mensais. A fila de beneficiários do programa − hoje estimada em 1,6 milhão de famílias – é zerada e um “voucher caminhoneiro” para transportadores autônomos, no valor de R$ 1.000 mensais, assim como um auxílio para taxistas, é instituído. A proposta ainda precisa passar pela Câmara para entrar em vigor.

Continua depois da publicidade

Economistas têm apontado para o impacto potencialmente duradouro das medidas, ainda que, pelas definições da PEC, a validade de todas elas seja até dezembro de 2022. Para Alberto Ramos, diretor de pesquisa do Goldman Sachs para América Latina, é “altamente improvável” que muitas das medidas anunciadas sejam revertidas em janeiro de 2023.

“A receita fiscal transitória de curto prazo da alta inflação e dos preços das commodities está sendo usada em grande medida para validar gastos extras (em um ano eleitoral) em vez de acelerar os ajustes fiscais que provavelmente teriam gerado dividendos econômicos e sociais no médio prazo”, escreveu em relatório.

Renato Lazaro Ramos, sócio-diretor de renda fixa da Empírica, reforça que os dados fiscais positivos dos últimos meses foram beneficiados por efeitos como a própria inflação, que ampliou a arrecadação pelos governos – o que significa que, em alguma medida, foram artificialmente inflados. “A PEC é mais um fator para aumentar a incerteza com relação à situação fiscal, que, embora pudesse ser pior, não é tranquila”, diz.

Na prática, o mau humor dos mercados diante do rombo – que ficará de fora do teto de gastos do governo – se reflete na curva de juros, que permite observar as expectativas para o nível das taxas nos próximos meses e anos. “Sabemos que isso piora ainda mais o cenário fiscal e eleva a percepção de risco dos investidores, que acabam exigindo mais prêmio ao avaliar o País”, diz Vinicius Romano, especialista de renda fixa na Suno Research. “Observamos, nas últimas semanas, uma forte elevação nas taxas de juros dos títulos públicos prefixados e indexados à inflação”.

Por ora, as expectativas para a próxima reunião do Comitê de Política Monetária (Copom) do Banco Central, em agosto, não parecem ter sofrido um revés. “Continuamos esperando que o Banco Central mantenha o ritmo de aperto em 0,50 ponto percentual, levando a Selic terminal para 13,75% ao ano. Depois, dará um tempo para avalizar os canais de transmissão da política monetária”, diz relatório publicado na sexta-feira (1) pela Mirae Asset. Atualmente, a Selic está em 13,25%.

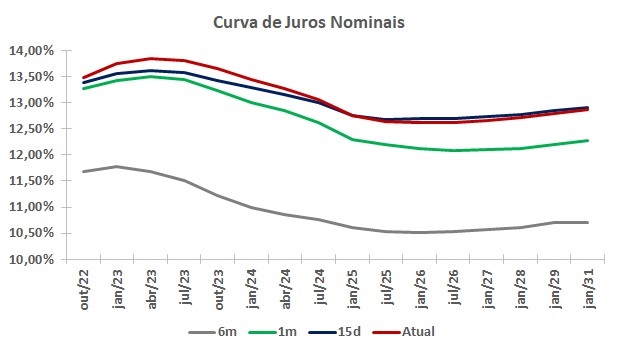

Mesmo assim, a curva de juros subiu alguns degraus. Um mês atrás, ela precificava juros abaixo de 13,50% ao ano no seu ponto mais elevado, entre abril e julho de 2023. Atualmente, para o mesmo período, as taxas se aproximam de 14% ao ano, de acordo com dados levantado na sexta-feira (1).

Continua depois da publicidade

“A partir de 2024, a curva prevê taxas entre 12,50% e 13% por vários anos”, destaca Camilla Dolle, head de renda fixa da XP, ressaltando que os desdobramentos da PEC dos Auxílios têm mexido principalmente com os juros mais longos – já que é nos próximos anos que a conta da ampliação dos deve chegar e outras medidas (como a redução do ICMS para combustíveis e energia elétrica) tendem a segurar a inflação no curto prazo.

Camilla lembra, no entanto, que não apenas as questões domésticas estão afetando o desenho da curva no dia a dia. “Estamos num samba entre a questão fiscal e os mercados lá fora, nem sempre com o mesmo peso”, diz.

A inflação não é exclusividade do Brasil. Nos países desenvolvidos, os preços têm avançado de forma preocupante, na visão de alguns economistas. Por isso, a política monetária tem sido ajustada por lá também – o que inevitavelmente reverbera no mercado doméstico.

Continua depois da publicidade

A elevação dos juros no Estados Unidos em junho – quando o Fed (banco central americano) promoveu uma alta inesperada de 0,75 ponto percentual nas taxas – acendeu novos alertas, especialmente para mercados emergentes, como o Brasil. “Com a economia dos EUA sofrendo com alta inflação e dando sinais de desaquecimento, paira no ar um sentimento de que o resto do mundo também irá sucumbir”, diz Ricardo Peretti, estrategista de pessoa física do Santander, em relatório.

“Se, por um lado, a indicação de que a trajetória da inflação local é declinante poderia trazer algum alívio, por outro lado, dúvidas quanto ao ritmo de subida de juros nos EUA e o consequente risco de recessão por lá devem manter ativos de países emergentes, como o Brasil, ainda sob pressão”, diz o especialista.

Impactos nas aplicações de renda fixa

As incertezas sobre os rumos dos juros ecoam nas recomendações dos especialistas para os investimentos em renda fixa.

Continua depois da publicidade

“Pensando no investidor que tem disponibilidade para ficar por um bom tempo, me parece que os papéis atrelados ao IPCA têm uma condição interessante”, diz Ramos, da Empírica. “É uma posição segura, protegida da inflação, com um nível de juro que real que pode até subir, mas o patamar de 6% já é bom”.

Com a ressalva de papéis desse tipos costumam ter vencimentos longos e estão sujeitos às oscilações do mercado. Títulos públicos, por exemplo, são marcados a mercado diariamente, o que significa que seu valor é atualizado dependendo das condições atuais de negociação.

Um dos elementos que mexem com os preços são exatamente as taxas de juros. Quanto elas sobem, os preços desses papéis costumam desvalorizar – e se os vencimentos são distantes, os títulos são ainda mais sensíveis às variações. No primeiro semestre de 2022, por exemplo, o título Tesouro IPCA + com vencimento em 2045 perdeu 9,67% do seu valor.

Continua depois da publicidade

Por isso, para investimentos com um horizonte curto de prazo, Ramos segue sugerindo papéis pós-fixados atrelados à taxa do CDI. “O CDI está em níveis bons, e tudo indica que vá ficar assim por algum tempo”.

Camilla, da XP, diz que as recomendações não mudaram apesar da novidade da PEC dos Auxílios. “Quanto mais conservador é o investidor, mais papéis pós-fixados deve ter na carteira”, afirma. Títulos prefixados ainda são recomendados com muita cautela, pois costumam ter um comportamento mais volátil. “As taxas estão elevadas, mas acreditamos que ainda não é a hora”. Para os que insistirem nessa via, sua sugestão é de apostar nos menores prazos disponíveis – vencimentos de um a dois anos no caso de crédito privado e de até três no caso dos títulos públicos.

Romano, da Suno, tem recomendações semelhantes. “Considerando o cenário atual e nossa expectativa para os próximos meses, preferimos a alocação na renda fixa em papéis públicos de vencimentos curtos [até três anos] e intermediários [entre 3 e 5 anos]”, diz. “Elencando em uma ordem de preferência, gostamos de pós-fixados, seguidos dos papéis atrelados à inflação e, por último, os prefixados”.

You must be logged in to post a comment.