Publicidade

Parece existir no Brasil uma tendência entre investidores e alguns alocadores de equiparar o investimento no índice S&P 500 com “investir na bolsa americana”. Historicamente, o investidor brasileiro sempre teve um forte viés de investimento em ativos financeiros de origem brasileira e expostos apenas ao real, ou seja, um forte home bias. Nos últimos anos, essa tendência vem mudando gradualmente e o apetite por ativos globais de risco vem crescendo. É natural que investidores pouco familiarizados com o mercado global prefiram ETFs de índice, pois oferecem taxas muito baixas e (aparente) diversificação, além da possibilidade de exposição ao mercado americano, com sua enorme gama de modelos de negócios rentáveis e em franca expansão.

Contra fatos não há argumentos: a performance do S&P 500 realmente superou a de boa parte dos fundos de gestão ativa nos últimos dez anos. Durante esse período, vimos uma expansão monetária sem precedentes nos Estados Unidos, o que levou o custo de capital a zero e fomentou uma agressiva inflação de preços de ativos listados em bolsa, bem como um desempenho forte das empresas de tecnologia que cresceram desenfreadamente neste período de acesso a dinheiro barato e virtual ausência de pressões regulatórias. Nossa impressão é que, além de questionável a capacidade de persistência desses ganhos daqui para frente, esse retorno elevado do índice mascara fatores relevantes para investidores interessados em diversificar seu portfólio comprando “bolsa americana”.

Para questionarmos a máxima da equivalência entre o investimento em “bolsa americana” e o S&P 500, vale começar pela metodologia de composição do índice. O S&P 500 reúne as 500 maiores empresas listadas na bolsa dos EUA, com valor de mercado superior a US$ 11,8 bilhões e que atendem a uma série de requisitos, como alta liquidez e lucro nos últimos quatro trimestres. O peso de cada ativo no índice é determinado pelo seu valor de mercado, ou seja, ao longo do tempo, as empresas cujas ações mais se valorizam passam a ter mais peso dentro do S&P. Portanto, o crescimento marginal dessas ações passa a ter uma enorme influência sobre o desempenho do índice, o que, no contexto dos últimos anos de estímulo monetário e ascensão das grandes empresas de tecnologia, resultou no excelente desempenho do S&P.

Continua depois da publicidade

Até meados de junho de 2023, o índice S&P 500 subiu aproximadamente 10% em dólares. Nesse mesmo período, as sete maiores empresas do índice – em ordem, Apple, Microsoft, Amazon, Nvidia, Alphabet (Google), Tesla e Meta – subiram coletivamente cerca de 44%, depois de um 2022 difícil para elas. Enquanto isso, o grupo das outras 493 empresas subiu apenas 1% em 2023. Em outras palavras, as sete maiores empresas do índice foram quase inteiramente responsáveis pela boa performance do índice no período.

De acordo com a metodologia de composição do índice que explicamos anteriormente e considerando a excelente performance dessas empresas nos últimos dez anos, essas sete companhias representam quase 26% do S&P 500 atualmente.

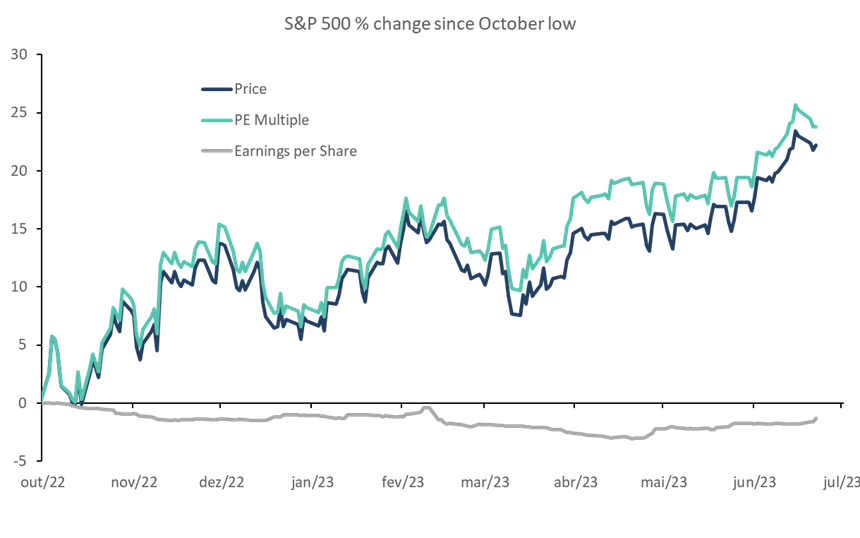

O gráfico abaixo mostra a evolução do índice S&P 500 desde sua baixa em outubro de 2022 até meados de junho de 2023, distinguindo entre seus dois possíveis impulsionadores: lucro por ação e múltiplo (preço/lucro).

Fica evidente que, enquanto as empresas que compõem o índice, no agregado, não entregaram crescimento de lucro por ação, o preço que os agentes do mercado estão dispostos a pagar por esses ativos cresceu. Na nossa análise, isso se deve à crescente percepção de que o Federal Reserve vai conseguir, afinal, executar um “pouso suave” da economia americana, o que torna as perspectivas futuras dessas empresas mais atraentes.

Continua depois da publicidade

É importante destacar que o retorno do índice S&P 500 neste período não se deu pelo desempenho de todos os negócios refletidos nele, mas sim na expectativa do mercado em relação à sua futura capacidade de gerar lucro. Além disso, ficou claro que as ações das grandes empresas de tecnologia e Nvidia foram as principais responsáveis pela geração de retorno do índice.

Nossa intenção não é rejeitar por completo o investimento no índice S&P 500 como uma alocação válida, mas sim enfatizar a importância de que os investidores entendam no que estão investindo.

Nesse caso, reforçamos que esse índice não deve ser usado como um proxy para a bolsa americana, mas sim como um reflexo da performance das ações das seis ou sete maiores empresas do mundo, que estão majoritariamente atuando no setor de tecnologia. Essas empresas nem sempre são movimentadas apenas por seus resultados, mas também pela expectativa de resultados futuros,

Continua depois da publicidade

Na nossa opinião, a melhor forma de investir em ativos globais, incluindo a bolsa americana, com preservação de capital, segurança e bons retornos é por meio da gestão ativa, que utiliza o longo prazo como bússola. Dessa forma, os investidores têm a certeza de que as empresas que compõem seu portfólio passam por um filtro de governança, equilíbrio setorial, gestão de risco e concentração.

You must be logged in to post a comment.