Publicidade

Ibovespa a 142 mil pontos, movido por potencial retorno de fluxos de investidores, valuations atraentes e queda de juros. Esse é cenário de 2024 vislumbrado pelo Research da XP, que considera os pontos como “três razões para continuar construtivo em Brasil”.

Em relatório sobre as expectativas para 2024, os estrategistas do banco apontam que há necessidade de manutenção da cautela mas a perspectiva é construtiva para ativos brasileiros.

“No Brasil, muito do risco de cauda precificado no começo deste ano já reduziu, mas discussões sobre a meta fiscal e mudanças tributárias continuam pressionando ativos. Mesmo assim, continuamos construtivos em ativos brasileiros”, destaca a análise.

Continua depois da publicidade

A estimativa para o índice doméstico foi revisada para cima, indo dos 136 mil pontos anteriores para 142 mil pontos, o que representa um potencial de valorização de 11,52% em relação ao fechamento do benchmark da Bolsa no fim de novembro.

“Três razões para continuar construtivo em Brasil”

A visão se baseia, primeiro, no retorno dos fluxos de investidores, que foram inicialmente impulsionados em direção à China. O movimento de reabertura do país asiático motivou a entrada, que não teria se sustentado por problemas estruturais em frentes como financeira, imobiliária, tecnológica e outras. Além disso, o posicionamento mais restrito de bancos centrais globais teriam gerado saídas líquidas significativas da China e outros emergentes.

“À medida que o ambiente macro melhora, com o mercado precificando cortes na taxa de juros americana no meio de 2024, e outros mercados globais provavelmente seguindo o ritmo, fluxos líquidos de capital estrangeiro devem permanecer significativamente positivos em mercados emergentes. Dado as dificuldades presentes na China e os outros 4 principais mercados emergentes, parece provável que Brasil vá se beneficiar dado que está à frente do mundo neste ciclo monetário, e seus fundamentos baratos”, entende a XP.

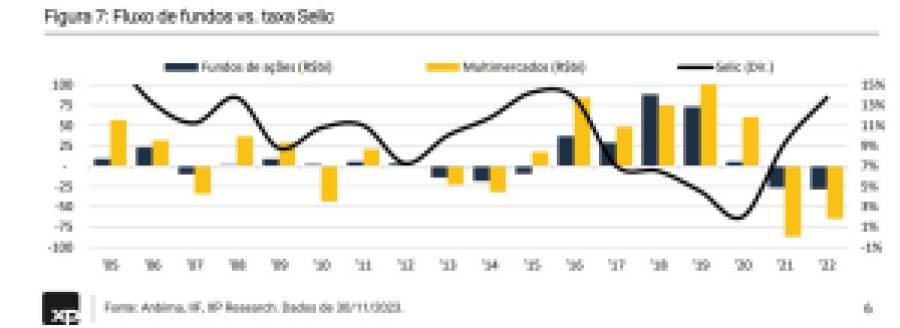

Além disso, a trajetória em curso de corte de juros no Brasil favorece a entrada de investidores, considerando que há correlação clara entre os fluxos e a taxa Selic. Conforme explicam os estrategistas, a dinâmica apresentada é que, em ciclos de cortes de juros, os fluxos tendem a ser positivos. Por isso, a XP aposta no retorno: “com o Brasil acabando de iniciar esse ciclo, devemos ver uma reversão de fluxos no futuro”.

O segundo ponto destacado na análise é o valuation considerado “muito descontado” ao analisar o retrato de 15 anos do Ibovespa utilizado na análise. A consideração dos múltiplos de preço sobre lucro, preço sobre valor patrimonial e EV (valor da empresa)/Ebitda (lucro antes de juros, impostos, depreciações e amortizações) demonstra que o índice negocia muito abaixo das médias históricas para o período.

O prêmio de risco e o dividend yield (indicador do pagamento de dividendos por ação) do índice também se apresentam acima da média para o período, com ROE (retorno sobre patrimônio) maior que o visto no período, ainda que a taxa de juros se apresente ainda em dois dígitos, como reforçado pela análise.

Continua depois da publicidade

Na comparação com ações globais, o índice também se destaca com desconto histórico, tanto em relação às ações americanadas, considerando o S&P 500, quanto aos mercados emergentes.

O terceiro motivo é o ciclo atual de corte de juros no Brasil, que será mais favorável para ações. Historicamente, os ciclos de queda são “fortemente correlacionados” com retornos positivos para a Bolsa, segundo a análise.

Ainda que, lá fora, as taxas de juros tenham apresentado escalada que ofuscou o corte na Selic, a XP considera que o movimento é positivo, uma vez que os níveis altamente restritivos de juros são deixados para trás.

Continua depois da publicidade

“Se os bancos centrais afora começarem, no ano que vem, a finalmente afrouxar o juros, isso deve aliviar uma pressão para o Brasil manter a taxa Selic em níveis ainda altos e, consequentemente, ajudar os ativos brasileiros de risco”, aposta.

Cenários otimista, pessimista e muito pessimista

O cálculo para o valor considerado justo para o Ibovespa foi realizado considerando quatro premissas, de acordo com a análise.

São as seguintes: 1) um modelo DCF (fluxo de caixa descontado), no qual assume um WACC (média ponderada de custo de capital) de 11,7%; 2) um modelo de P/L, que assume um múltiplo de 9,0 vezes, e mesmo assim abaixo da média histórica de 11 vezes; 3) um EV/Ebitda de 5,5 vezes, também abaixo da média histórica de 6,5 vezes e 4) um modelo em que usa o preço estimado dos analistas da XP para cada constituinte do índice, explica.

Continua depois da publicidade

Nos cenários apresentados na análise, há possibilidade de um panorama ainda mais otimista, com Ibovespa a 158 mil pontos, taxa de juros real a 5,0% e crescimento de lucros de 10%, com múltiplos P/L e EV/Ebitda acima da média histórica.

Na visão pessimista, com contração de lucros em 10% também, o índice doméstico chegaria aos 105 mil pontos em seu patamar considerado “justo” pela XP. Na hipótese, a taxa de juros real considerada é de 7%.

Na alternativa muito pessimista, a correção de lucros seria de 20%, com taxa de juros real estabelecida em 7,5%. Nesse caso, o Ibovespa desceria a 97 mil pontos.

You must be logged in to post a comment.