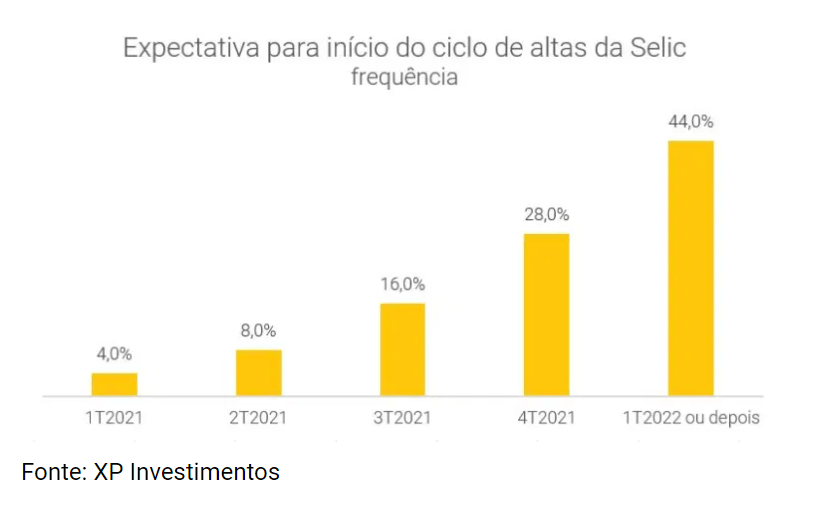

SÃO PAULO – Pesquisa realizada pela equipe de fundos da XP com gestores de fundos multimercado macro revela que a taxa Selic deve permanecer no atual patamar de 2% ao ano por um longo período de tempo, com possibilidade de ser elevada novamente apenas a partir do fim de 2021 ou no início de 2022.

Na avaliação de 44% dos consultados, a taxa básica de juros deve subir no primeiro trimestre de 2022 ou depois; 28% projetam a elevação para os últimos três meses de 2021; 16%, para o terceiro trimestre do ano que vem; e 8%, no segundo trimestre de 2021.

Apenas 4% dos gestores veem um aumento dos juros entre janeiro e março próximos.

Para a reunião do Comitê de Política Monetária (Copom) do Banco Central desta quarta-feira (16), há uma expectativa unânime de manutenção da Selic em 2% a.a., patamar no qual deve permanecer até o fim deste ano.

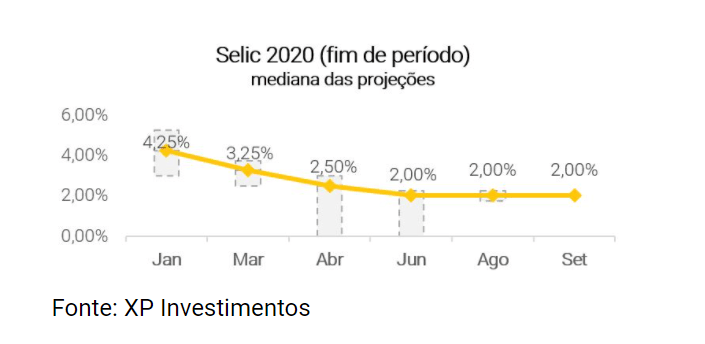

Conforme assinala a XP em relatório, a mediana das projeções dos gestores para os juros básicos ao fim de 2020 passou por sucessivas quedas neste ano.

Confira também:

• Participe do maior evento de fundos imobiliários do país, de 22 a 24 de setembro – online e gratuito

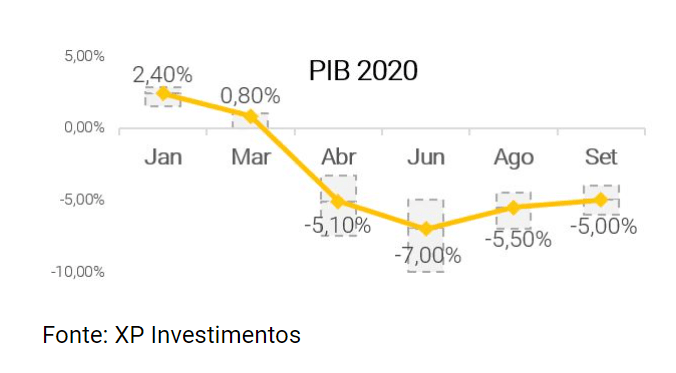

O mesmo ocorreu com as projeções para o desempenho da atividade brasileira e da inflação em 2020, diante da epidemia de coronavírus que alterou todo o cenário projetado no início do ano.

Agora, a expectativa mediana dos gestores aponta para inflação de 2% em 2020, com um aumento desde a última reunião do Copom, e para uma queda de 5% do Produto Interno Bruto (PIB), com melhora nos últimos meses.

Oportunidades

Apesar da recuperação do mercado acionário, a Bolsa ainda é vista como a melhor oportunidade de investimento pelos gestores, seja no Brasil ou em mercados de países desenvolvidos.

“Diante dos níveis de preços atuais, os gestores apontam o mercado de ações, sobretudo no Brasil, como o mais atrativo. Outra oportunidade identificada pelos gestores é a compra de moedas de países emergentes contra o dólar – movimento que vai em linha com a tendência de recuperação dessas economias, em conjunto com o prolongamento do período de juro baixo nos EUA”, diz a XP, em relatório.

Segundo a pesquisa, na média, os gestores estão utilizando cerca de 50% do orçamento de risco para a montagem dos portfólios.

O levantamento da XP foi realizado ao longo desta terça-feira (15) com 28 gestoras: Absolute Investimentos, Ace Capital, ARX, AZ Quest, Bahia Asset, Blue Line, BTG Pactual, Canvas, Claritas, Gap Asset, Garde, Ibiúna, Kairós, Kinea, Legacy, Macro Capital, Mauá Capital, MZK, Novus, Occam, Opportunity, Pacífico, Perservera, SPX, Truxt, Vinci Partners, Vinland e XP Asset.

Conheça as melhores análises e oportunidades em Fundos Imobiliários: participe do FII Summit, entre 22 e 24 de setembro – online e gratuito!

You must be logged in to post a comment.