Publicidade

SÃO PAULO – Mesmo em meio à recuperação nesta segunda-feira (25) do Ibovespa, o quadro para o benchmark da Bolsa brasileira não é nada positivo no ano.

O índice registrava a maior perda em dólares em 2021 entre os principais índices de ações do mundo, com a baixa sendo intensificada em meio à preocupação com o fiscal com a manobra acertada entre governo e Congresso para ampliar o teto de gastos.

Até a última sexta, cabe ressaltar, a moeda americana acumulava alta de 3,35% no mês e de 8,50% no ano, fechando o último pregão cotada acima dos R$ 5,60 (confira o que esperar para o câmbio clicando aqui).

Continua depois da publicidade

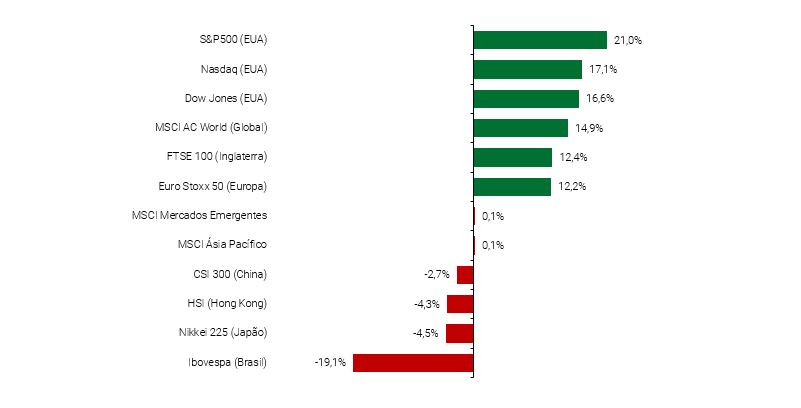

No acumulado do ano até o fechamento de sexta-feira (22), a queda do Ibovespa é de 19% em dólares. Essa queda chama ainda mais a atenção se comparada ao desempenho dos índices americanos, com o S&P500 em alta acumulada de 21%, enquanto o Nasdaq e o Dow Jones também registravam ganhos expressivos até a última sessão.

Confira o desempenho acumulado do ano dos principais índices até a sessão da última sexta-feira (22):

Conforme destacam em relatório Fernando Ferreira e Jennie Li, estrategistas da XP, o indicador de preço sobre lucro (P/L) de 12 meses adiante do Ibovespa em 8 vezes já é o menor desde 2008. O prêmio de risco que a Bolsa paga hoje em relação à Renda Fixa (“Equity Risk Premium“) no Brasil já está em 7%, bem acima da média histórica de 4,9%.

Continua depois da publicidade

Apenas na semana passada, a queda do índice foi de 7,3% em reais e de quase 12% em dólares. Mas a semana não teve somente a Bolsa caindo 7%, mas também uma forte elevação nos mercados de dólar-real para acima de R$ 5,75 (fechando a semana em R$ 5,65) e dos juros futuros (CDI), que chegaram a subir 1,15% e avançaram acima de 12% ao ano nos vértices mais longos, como o janeiro de 2031.

Confira abaixo o desempenho dos índices de Bolsa e dos juros no Brasil na última semana:

Conforme destacam os estrategistas, as notícias da flexibilização no teto de gastos foram muito mal recebidas pelo mercado. Assim, apesar do valor anunciado de R$ 30 bilhões excedentes ser pequeno frente ao tamanho do orçamento do governo, a mudança nas regras vigentes via a PEC dos Precatórios sugere ao mercado que esses gastos extras não devem parar por aí, avaliam.

Continua depois da publicidade

“Ou seja, o mercado passou a enxergar que, na prática, não existe mais o teto de gastos. De agora em diante, o entendimento do mercado é que quaisquer despesas extras que ficarem acima do limite do teto de gastos poderão ser flexibilizadas da mesma maneira. Em relação ao programa temporário, como o governo anunciou, isso também não foi algo que o mercado comprou, pois um governo que começará um mandato em 2023 dificilmente extinguirá um programa social temporário no seu primeiro ano de mandato. Por isso a elevação das taxas de juros após 2022-2023”, apontam Ferreira e Jennie.

Segundo eles, enquanto os juros elevados trazem muitas oportunidades ao investidor obter altos retornos na renda fixa e com baixo risco, eles também são deletérios para a economia e para as empresas, que são o motor de crescimento do país.

Há oportunidades no radar?

Para os estrategistas da XP, o cenário adiante se deteriorou e o de “juros baixos” por mais tempo não é mais o que está sendo precificado pelo mercado, e caso perdure, trará efeitos negativos.

Continua depois da publicidade

Eles apontam que, com o Ibovespa fechando na casa dos 106 mil pontos na última sexta, já há muita notícia negativa precificada nos ativos brasileiros no momento.

Leia também: Manobra no teto reforça cenário de estagflação na economia em 2022

Para os estrategistas, vender Bolsa agora é corroborar com o cenário que as condições irão se deteriorar ainda mais adiante.

Continua depois da publicidade

“Apesar de não ser impossível, o preço das ações brasileiras já recuou a níveis bastante atrativos. Provavelmente por isso que continuamos vendo um forte fluxo de entrada de investidores estrangeiros na Bolsa, apesar do macro mais turbulento. Só no mês de Outubro as entradas líquidas de estrangeiros na B3 já somam R$ 11,5 bilhões”, apontam.

Jennie e Ferreira ressaltam seguir com as três principais teses na Bolsa: i) commodities – que continuam sendo uma boa proteção contra inflação mais alta e valorização do dólar; ii) histórias de crescimento secular – empresas que dependem menos do ambiente macro e são capazes de entregar crescimento apesar de um cenário de crescimento mais desafiador pela frente e iii) Oportunidades de boas empresas a preços atrativos.

Sobre esse último quesito, os estrategistas apontam que, para os investidores com horizonte de longo prazo, existem muitas oportunidades a preços atrativos no momento, como Banco do Brasil (BBAS3) e Multiplan (MULT3), entre outras. A carteira recomendada de outubro da casa ainda continha os nomes de São Martinho (SMTO3), Rede D’Or (RDOR3), WEG (WEGE3), Arezzo (ARZZ3), Localiza (RENT3), Klabin (KLBN11), Vale (VALE3) e Assaí (ASAI3).

“Momentos de crise como o atual exigem que tenhamos cautela – com controle de exposição a risco e diversificação – mas também que possamos olhar para eles pelas oportunidades que nos trazem de fazer bons investimentos a preços mais atrativos”, concluem os estrategistas.

Em nota, a Levante Ideias de Investimentos destacou que, no atual cenário, pensando em uma estratégia de curto prazo para as ações, o melhor a fazer é aproveitar a volatilidade para comprar valor.

“Ou seja, monitorar ações de empresas sólidas, rentáveis e que têm um ‘track record’ [histórico] comprovado de superação de momentos de crise. A turbulência pode abrir oportunidades de compra desses papéis abaixo do seu preço justo, o que permitirá obter lucros”, apontam os analistas da casa de research.

Já pensando em uma estratégia de prazo mais longo para as ações, eles destacam três recomendações.

A primeira é continuar seguindo nossa política e evitar ação de empresa estatal. Apesar de eventuais resultados positivos à frente, o risco político dessas empresas é muito elevado e não justifica o investimento em nenhuma hipótese, apontam.

A segunda recomendação é ser cauteloso com as ações de empresas voltadas para o mercado interno. “Ainda é cedo para avaliar o impacto das decisões do governo sobre a economia, a probabilidade maior é de problemas no crescimento econômico”, avaliam.

Assim, o cenário para as empresas voltadas primariamente para o mercado interno será adverso. “Claro que há exceções, mas essas terão de ser observadas caso a caso”, ressaltam.

Por fim, a terceira recomendação é aproveitar o câmbio favorável e as perspectivas de reaquecimento do mercado externo para investir em empresas exportadoras, que podem proporcionar bons resultados.

No curto prazo, contudo, o cenário segue sendo de volatilidade para os ativos.

Curso inédito “Os 7 Segredos da Prosperidade” reúne ensinamentos de qualidade de vida e saúde financeira. Faça sua pré-inscrição gratuita.

You must be logged in to post a comment.