18h37 – Encerramos nossas transmissões. Veja o que movimentou o Ibovespa hoje.

18h34 – Azul (AZUL4) e Gol (GOLL4) voltam a liderar perdas do Ibovespa; Vale (VALE3) renova máxima no ano

As companhias aéreas voltaram a liderar perdas do Ibovespa nesta sexta-feira. Essas empresas são impactadas pela perspectiva de alta de custos com combustíveis, ao mesmo tempo em que são impostas restrições de espaço aéreo.

Os papéis da Azul (AZUL4) encabeçaram as baixas, recuando 7,77%, a R$ 21,83. Gol (GOLL4) veio na sequência, em queda de 7,64% a R$ 14,86. CVC (CVCB3) foi a terceira colocada, em baixa de 6,67%, a R$ 11,06.

Na ponta positiva, ações do segmento de papel e celulose, com Suzano e Klabin na dianteira. Os papéis da Vale renovaram máxima no ano, subindo 2,28%, a R$ 101,977, depois de oscilar acima dos US$ 102 durante uma boa parte do dia. Os papéis foram novamente influenciadas pelo avanço do preço do minério de ferro no mercado internacional, dando suporte também aos papéis de mineradoras como a Gerdau (GGBR4).

Petrobras, por sua vez, não acompanhou a alta do petróleo no exterior e recuou por mais um dia seguido: os papéis PETR3 caíram 0,67% e os PETR4 fecharam em baixa de 0,03%. Especialistas apontam que a defasagem de preços da petrolífera em relação ao mercado aumenta a cada vez que a cotação da matéria-prima avança.

Veja quais foram as principais altas e baixas do Ibovespa nesta sexta-feira (4):

18h17 – Ibovespa fecha em queda de 0,6%, aos 114.473 pontos, com giro financeiro de R$ 27,9 bilhões; na semana, índice avançou 1,17

18h10 – Juros futuros encerram a sessão estendida com nova alta nos principais vencimentos

DIF23, + 0,13 pp, a 12,98%; DIF25, + 0,17 pp, a 11,97%; DIF27, + 0,15 pp, a 11,70%; DIF29, +0,14 pp, a 11,80%

18h07 – Guerra na Ucrânia é “catástrofe mundial” também em relação à economia, diz Banco Mundial

Em entrevista à BBC, o presidente da instituição, David Malpass, disse que, “como a inflação já estava subindo, a guerra na Ucrânia chega em um momento ruim para o mundo”. A alta no preço dos alimentos já é “um problema muito real para as pessoas nos países pobres”.

Rússia e Ucrânia respondem por quase 30% das exportações mundiais de trigo e “não há como se ajustar com rapidez suficiente à perda de oferta, e isso aumenta os preços”, disse Malpass.

18h02 – Índices em Wall Street fecham novamente em baixa com aumento de tensões com a Rússia

- Dow Jones fechou em queda de 0,53%, aos 33.614 pontos

- S&P 500 recuou 0,79%, a 4.328 pontos

- Nasdaq fechou em baixa de 1,66%, a 13.313 pontos

17h55 – Ibovespa cai 0,8%, aos 114.249 pontos, no fechamento preliminar

17h46 – Petróleo fecha em forte alta e avança mais de 20% na semana, com foco na Ucrânia

17h44 – Cade julga embargos contra venda da Oi Móvel na próxima quarta-feira (9)

No julgamento será avaliado recurso movido pela Associação Brasileira das Prestadoras de Serviços e Telecomunicações Competitivas (Telecomp) contra as vendas dos ativos à Tim, Vivo e Claro. A relatora do julgamento dos embargos será a conselheira Lenisa Prado, que deu voto favorável ao negócio.

A Algar Telecom também entrou com recurso contra a decisão do Cade.

17h35 – Aéreas lideram perdas entre Small Caps: Gol (GOLL4) cai 8,02% e Azul (AZUL4) recua 7,90%

Entre as principais baixas, também estão Infracommerce (IFCM3), em queda de 7,73%; Valid (VLID3) recua 7,33%; e Armac ([ativo=ARML4]) cai 7,28%.

Entre as maiores altas estão SYN (SYNE3), com alta de 7,30%; Enauta (ENAT3), avançando 6,05%; Taesa (TAEE11) sobe 3,90%; CBA (CBAV3) opera em alta de 3,43%; e Metalúrgica Gerdau (GOAU4) sobe 3,06%.

O índice de Small Caps (SMLL) cai 2,47%. Dos 137 componentes, apenas 13 sobem em relação ao dia anterior.

17h13 – Petróleo tipo Brent é negociado acima de US$ 118 pela primeira vez em mais de dez anos

O barril do petróleo que é referência de preço para a Petrobras é negociado em alta de 6,92%, a US$ 118,14, no vencimento maio de 2022.

17h07 – Dólar fecha em alta de 1%, a R$ 5,077; na semana, a moeda americana recuou 1,53%

17h01 – Ibovespa entre na hora final do pregão recuando 1,22%, aos 113.759 pontos

16h44 – Próxima semana tem números do Caged e do IPCA no Brasil, além da volta em peso da temporada de balanços do 4T21. Confira a agenda:

• Segunda-feira (7)

A semana começa com dados do varejo na Alemanha (4:00h), Boletim Focus (8:25h), além dos números do PMI composto e de serviços no Brasil (10:00h).

• Terça-feira (8)

A terça-feira se inicia com a produção industrial alemã (4:00h) e variação do PIB na zona do euro (7:00h). No Brasil, tem as variações do IPC-S e do IGP-DI (8:00h), além inflação do produtor (9:00h) e produção de veículos via Anfavea (10:30h). Nos EUA, há dados da Balança Comercial (10:30h) e dos estoques do atacado (12:00h). No Japão, tem dados do PIB (20:50h). E, na China, números da inflação (22:30h).

Balanços: Log-In (LOGN3), GPS (GGPS3), Marfrig (MRFG3) e Vulcabras (VULC3).

• Quarta-feira (9)

A quarta-feira começa com dados da produção industrial brasileiras (9:00h). Depois, tem dados do emprego JOLTs nos EUA (12:00h) e estoques de petróleo (12:30h). No Brasil, números do fluxo cambial (14:30h). No Japão, dados da inflação serão divulgados (20:50h).

Balanços: Allpark Estapar (ALPK3), CSN (CSNA3), CSN Mineração (CMIN3), CSU Cardsystem (CARD3), Guararapes Riachuelo (GUAR3), Iochpe-Maxion (MYPK3), Lavvi (LAVV3), Moura Dubeux (MDNE3), Natura (NTCO3), RNI ([ativo=RNDI3]), Sequoia (SEQL3), Tegma (TGMA3), Valid (VLID3), Via (VIIA3), WDC Networks (LVTC3) e Wiz (WIZS3).

• Quinta-feira (10)

De manhã, no Brasil, tem o IPC Fipe (5:00h), seguido dos dados do varejo (9:00h) e do Caged (9:30h). Na União Europeia, surgem números do crédito e a nova taxa básica de juros (9:45h). Nos EUA, tem pedidos de seguro-desemprego e dados da inflação (10:30h), além do balanço federal (16:00h).

Balanços: Getnet (GETT11) e Smartfit (SMFT3), ambas antes da abertura. Após o fechamento do mercado, vêm Arezzo (ARZZ3), C&A (CEAB3), Celesc (CLSC4), Grupo Mateus ([ativo=GMTA3]), Lojas Quero-Quero (LJQQ3), Santos Brasil (STBP3), Tenda (TEND3), Unicasa (UCAS3) e Viveo (VVEO3).

• Sexta-feira (11)

Na sexta, terminando a semana, tem inflação na Alemanha (4:00h), produção industrial, balança comercial e números do PIB, tudo no Reino Unido (4:00h) e o IPCA no Brasil (9:00h).

Balanços:: Gol (GOLL4), após o fechamento do mercado.

16h39 – Rússia bane Facebook (FBOK34) e Twitter (TWTR34)

Reguladores russos bloquearam o acesso ao Facebook e ao Twitter, como uma resposta à decisão das plataformas de limitarem acesso à mídia russa.

16h31 – Recomendação do governo russo a exportadores de fertilizantes locais confirma o efeito das sanções impostas ao país, diz consultor

“Na prática, a recomendação confirma o que se esperava: que o fluxo de exportações russas fosse ficar interrompido. Eles alegam que é um problema de logística, mas o que está por trás da questão do transporte são as sanções”, disse o diretor da consultoria StoneX, Marcelo Mello, ao Estadão Conteúdo.

O governo brasileiro reconhece as dificuldades de importar fertilizantes da Rússia em meio à guerra na Ucrânia. Ontem, a ministra da Agricultura, Tereza Cristina, descartou totalmente a possibilidade da importação de fertilizantes russos durante o conflito e reconheceu o impacto do conflito na Europa nos preços dos alimentos.

A Rússia é um dos maiores produtores de fertilizantes. É o segundo maior exportador mundial de nitrogenados e terceiro maior exportador global de fosfatados e potássicos, contribuindo com 16% dos adubos exportados no mundo.

Os russos são os principais fornecedores de adubo ao Brasil, com cerca de 20% do volume internalizado anualmente.

Receios nos transporte

A orientação aos exportadores ocorre em meio aos receios de sequestro de navios ou de que as embarcações sejam atingidas por mísseis.

Várias empresas globais de navegação suspenderam temporariamente as operações envolvendo portos russos, incluindo as transportadoras de contêineres Moller-Maersk e Mediterranean Shipping.

(Estadão Conteúdo com agências internacionais)

16h01 – Suspensão e exportação de fertilizantes da Rússia não inclui o Brasil, afirma jornal

A Globonews afirma que o governo russo informou que o Brasil não entra na restrição. O governo brasileiro recebeu uma notificação da embaixada russa dizendo que a restrição é apenas para a União Europeia.

16h00 – Aeris Energy (AERI3): os detalhes do resultado da empresa no 4º tri de 2021 em entrevista com DRI

15h41 – Ações do IRB (IRBR3) recuam 4,6%; Credit Suisse cortou preço-alvo e reiterou recomendação de venda

Os papéis da resseguradora, que já recuaram 20% neste ano, têm mais uma sessão de queda, após revisão de preço-alvo do Credit, de R$ 5 para R$ 3,35. Os papéis da empresa estão cotados agora a R$ 3,11.

A revisão acontece após o resultado do quarto trimestre de 2021, divulgado na semana passada, quando apresentou prejuízo contábil de R$ 370,9 milhões, queda de 42% na comparação anual.

15h30 – Papéis defensivos como Taesa (TAEE11) e Suzano (SUZB3) lideram os ganhos da bolsa; Gol (GOLL4) puxa perdas

Na ponta das valorizações estão ações de empresas defensivas, além de beneficiadas pela valorização do dólar.

Taesa sobe 4,33%, seguida de Suzano, com alta de 3,52% de seus papéis. Destacam-se ainda Klabin (KLBN11), com +2,59%.

Siderúrgicas e mineradoras também estão em alta: Gerdau (GGBR4), +2,62%; Vale (VALE3); e CSN (CSNA3).

No destaque negativo, estão as cias aéreas e de turismo, prejudicadas pela alta do dólar e impactos da crise global sobre a demanda.

Gol recua 7,09%, enquanto Azul (AZUL4) e CVC (CVCB3), que caem, respectivamente, 6,84% e 5,65%.

Enquanto o dólar comercial avança 0,90%, a R$ 5,073 na compra e na venda, o dólar futuro sobe 0,75%, a R$ 5,112.

15h23 – Ibovespa opera em queda de 0,95%; em linha com NY: S&P (-0,81%), Dow Jones (-0,67%) e Nasdaq (-1,02%)

15h10 – Bielorrússia reponde por 20% de todos os fertilizantes consumidos pelo Brasil. Sem esses produtos, a oferta vai diminuir e o preço, disparar, diz agência Agrolink

A suspensão do envio russo ocorre porque a Lituânia fechou as fronteiras e impede o acesso ao corredor logístico.

No último ano, os fertilizantes ficaram 155% mais caros. Como solução o governo brasileiro pode aumentar compra de países como Canadá e Irã.

O receio é de que a interrupção das exportações pela Rússia e pela Bielorrússia elevem o preço do produto, prejudicando a safra brasileira deste ano.

14h59 – BRF (BRFS3) diz que não foi notificada pelo governo sobre suspensão pela China

Os chineses anunciaram a suspensão de importações de carne de frango da unidade da BRF (BRFS3) em Mato Grosso. A interrupção das compras entrará em vigor no sábado (5), e não há indicação sobre quando os negócios podem ser retomados nem o motivo da decisão.

14h44 – Bolsonaro defende equilíbrio em guerra e diz que Brasil não entrará em aventura

14h33 – Rússia recomenda que fabricantes de fertilizantes interrompam exportações

A recomendação foi feita pelo Ministério da Indústria e Comércio do país, segundo reportou a agência de notícias Interfax. Recentemente, o presidente Jair Bolsonaro foi à Rússia e destacou como principal acerto com o Brasil a fabricação e negociação de fertilizantes. Quase um quarto de todos os fertilizantes usados no Brasil vêm da Rússia.

14h21 – Ações da AES Brasil (AESB3) seguem em queda, após divulgação do balanço do 4T21

Empresa reverteu lucro em prejuízo (de R$ 34,8 milhões) no último trimestre do ano passado.

Analistas acharam os números divulgados fracos, mas a XP (ver nota das 8h54) vê bom desempenho operacional e destaca que a AES Brasil enfrentou um ano desafiador devido à fraca hidrologia.

No momento, a queda é de 3,66%, a R$ 11,06.

14h15 – ONS estima chuvas de março em 75% da média histórica

Cálculo do Operador Nacional do Sistema Elétrico é feito para as regiões Sudeste e Centro-Oeste e representa uma diminuição em relação aos 79% previstos há uma semana.

Por outro lado, o ONS elevou a estimativa de chuvas para a região Sul para 51% da média histórica em março, contra os 37% da previsão de uma semana atrás. Para o Nordeste, as chuvas devem ficar acima da média história, em 130%.

O ONS prevê aumento de 2% no consumo de energia no mês, com aumento de 2% na carga em relação ao mesmo mês do ano passado. As informações são da Folha de S.Paulo.

14h04 – Novo encontro entre Rússia e Ucrânia deve ser no fim de semana

Em conversa por telefone com o chanceler da Alemanha, Olaf Scholz, o presidente da Rússia, Vladimir Putin, avisou nesta sexta-feira (4) que a terceira rodada de negociações será no fim de semana, mas sem especificar a data e o horário exatos.

Durante a ligação, que levou cerca de uma hora, Scholz pediu para Putin “suspender as hostilidades” contra a Ucrânia e se disse “muito preocupado” com o desenrolar da guerra. Na última quinta (4), o líder russo já havia conversado por uma hora e meia com o presidente da França, Emmanuel Macron. (ANSA)

13h59 – Por que a Ucrânia desistiu de distribuir criptomoedas de graça para seus apoiadores?

13h53 – Bolsas europeias desabam nesta sexta, nono dia de guerra na Ucrânia; algumas bolsas chegaram a perder mais de 10% no acumulado da semana

O ataque da Rússia à usina nuclear de Zaporizhzhia assustou os governos do Ocidente e os investidores, que enxergam um agravamento da crise. O presidente francês, Emmanuel Macron, chegou a dizer que “o pior ainda está por vir”.

Stoxx 600: -3,36% (semana = -6,80%)

DAX (Frankfurt): -4,39% (semana = -10,09%)

FTSE 100 (Londres): -3,59% (semana = -6,82%)

CAC 40 (Paris): -4,97% (semana = -10,22%)

IBEX 35 (Madri): -3,68% (semana = -9,07%)

FTSE MIB (Milão): -6,22% (semana = -12,82%)

13h48 – “Estamos simplesmente sendo destruídos”, disse o prefeito da cidade ucraniana de Mariupol

A cidade fica na região separatista de Donetsk e “está sem água, aquecimento ou eletricidade e está ficando sem comida depois de ser atacada pelas forças russas nos últimos cinco dias”, de acordo com o prefeito Vadym Boychenko, em pronunciamento na televisão reportado pelo inglês The Guardian.

O administrador público pediu mais uma vez por um corredor humanitário para evacuar os civis da cidade portuária, uma das mais importantes na cruzada russa.

13h39 – Instabilidade no sistema não tem impacto material no Itaú (ITUB4), mas evento deve ficar no radar dos investidores, diz XP

Na quinta-feira, o Itaú apresentou inconsistências em seus sistemas, fazendo com que clientes enfrentassem problemas para realizar depósitos, saques e pagamentos. O banco informou o restabelecimento dos serviços no final da tarde de quinta e os prazos para realização de operações, como pix e TED, foram ampliados para atender a demanda.

De acordo com o analista do setor financeiro do Research da XP Investimentos, Matheus Odaguil, o impacto era pouco provável por se tratar de uma falha pontual. Contudo, ele entende que a situação enfrentada pode servir como alerta para investidores, “uma vez que a segurança da informação é um tema relevante considerando o avanço dos bancos na frente digital e o desenvolvimento das iniciativas da Agenda BC#, como o Open Banking”.

A recomendação para a ação ITUB4 foi mantida em neutra, com preço-alvo de R$ 28.

13h30 – “Não deixem Putin transformar a Ucrânia na Síria”, disse ministro ucraniano das Relações Exteriores

Dmitry Kuleba participou da reunião extraordinária da OTAN e pediu mais uma vez para a aliança agir agora, “antes que seja tarde demais”.

Não deixe Putin transformar a Ucrânia na Síria. Estamos prontos para lutar. Continuaremos lutando. Mas precisamos de parceiros para nos ajudar com ações concretas, resolutas e rápidas, agora”, implorou Kuleba.

Took part in the extraordinary meeting of NATO Foreign Ministers. My message: act now before it’s too late. Don’t let Putin turn Ukraine into Syria. We are ready to fight. We will continue fighting. But we need partners to help us with concrete, resolute and swift actions, now. pic.twitter.com/s4FCaAOjNy

— Dmytro Kuleba (@DmytroKuleba) March 4, 2022

13h16 – Governo russo nega que bombardeou usina nuclear de Zaporizhzhia e que incêndio foi provocado pelos ucranianos

Para a Rússia, há uma tática ucraniana para culpar os russos: “foi um incêndio criminoso”, diz o porta-voz militar russo, que ainda ressaltou que foi o exército de Putin quem controlou o incêndio.

“A situação está dentro da normalidade”, insistiu o porta-voz.

13h11 – Ucrânia discute mais sanções da União Europeia para a Rússia

Presidente ucraniano, Volodymyr Zelensky, informou que conversou há pouco com a presidente da Comissão Europeia, Ursula von der Leyen, sobre a invasão russa à maior usina nuclear da Europa, a Zaporizhzhia, na noite de ontem, sobre como prevenir qualquer problema na instalação, além de novas sanções à Rússia e a adesão da Ucrânia à União Europeia.

Talked to President of the European Commission @vonderleyen. Informed about the aggressor's nuclear terrorism. Preventing it is our common task. Discussed strengthening sanctions against Russia. The issue of 🇺🇦’s membership in the #EU was also on the agenda. #StopRussia

— Volodymyr Zelenskyy / Володимир Зеленський (@ZelenskyyUa) March 4, 2022

HORA DO MERCADO

13h – Ibovespa tem forte queda, apesar de dados econômicos positivos

O dia é de fortes perdas para o Ibovespa, de 1,50%, a 113.432 pontos, diante do mau humor externo, após o ataque da Rússia à maior usina nuclear da Europa, na Ucrânia. Ainda que o incêndio após a ofensiva tenha sido controlado e a radiação esteja em nível normal, a aversão a risco do mercado aumentou, com o temor sobre a oferta de energia e a escalada inflacionária.

O Ibovespa abriu levemente no negativo com as preocupações geopolíticas e chegou a reduzir as perdas acompanhando os futuros de ações em Wall Street. Isso após a criação de vagas de trabalho no setor privado não-agrícola norte-americano em fevereiro superar as estimativas do mercado, ainda que com leve revisão para cima nos dados de janeiro. A taxa de desemprego caiu a 3,8%, também melhor do que o esperado.

Porém o índice local voltou à trajetória de queda na sequência, renovando mínimas da sessão. Em Nova York, as principais praças acionárias também registram fortes perdas, com o Dow Jones em queda de 1,53%, S&P500 em baixa de 1,69% e o Nasdaq com redução de 2,11%.

Nem mesmo o PIB do Brasil quarto trimestre, que subiu 0,5%, acima do esperado, animou o mercado, que tem foco total na geopolítica. Já o dólar avança 1,08%, com a divisa para compra a R$ 5,081 e a R$ 5,082 na venda.

O petróleo segue em alta, com o brent para maio subindo 3,12%, a US$ 113,91 o barril, enquanto o WTI para abril avança 3,87%, a US$ 111,84 o barril.

12h54 – Apenas índice de Materiais Básicos (IMAT) sobe neste momento, com mais 0,54%

Com a bolsa de valores brasileira recuando perto de 1,50%, os demais índices setoriais ficam no vermelho.

O Imobiliário (IMOB) lidera, com menos 2,78%; seguido pelo Financeiro (IFNC), que cai 2,63%; pelo Consumo (ICON), queda de 2,13%; Utilidade Pública (UTIL), menos 0,74%; Energia Elétrica (IEE), com menos 0,73%; e Industrial (INDX), caindo 0,65%.

12h45 – “Estamos conectados com o mundo todo, com equilíbrio, o Brasil não mergulhará numa aventura, e preza a liberdade”, diz Bolsonaro

O presidente deu essas declarações há pouco, sem especificar o contexto, em São José dos Campos (SP), no lançamento da nova concessão para as rodovias Presidente Dutra e Rio-Santos. O Brasil mantém uma postura dúbia com relação ao conflito na Ucrânia: ao mesmo tempo em que evita criticar a Rússia de Putin, o país votou a favor da resolução da ONU que condena a invasão russa.

O presidente também não citou o recém-divulgado PIB de 2021, com crescimento de 4,6%, mas disse que seu governo “salvou a economia”, ao referir-se aos dois anos de pandemia.

12h37 – China suspende importação de carne de frango de unidade da BRF (BRFS3) em MT

Os chineses informaram que a interrupção das compras entrará em vigor no sábado (5), sem sinalizar quando os negócios podem ser retomados nem o motivo da decisão.

12h28 – PIB do Brasil em 2021 fica em 21º em ranking com 34 países

12h26 – Radar InfoMoney: Conheça as 6 empresas recomendadas para ter na carteira em março

12h21 – Para Secretaria de Política Econômica (SPE), PIB recupera nível anterior à pandemia e mostra ‘recuperação em V’

A SPE, vinculada ao Ministério da Economia, avaliou que o crescimento de 4,6% do PIB em 2021, após retração de 3,9% em 2020, mostra que a economia brasileira recuperou o nível da atividade anterior à pandemia e confirma a “recuperação em V” da atividade. (Estadão Conteúdo)

12h15 – Recibo de ETF russo, BERU39 despenca 70% no ano e negociações são suspensas na B3

12h12 – Microsoft (MSFT34) anuncia suspensão novas vendas na Rússia

“Como o resto do mundo, estamos horrorizados, revoltados e entristecidos pelas imagens e notícias vindas da guerra na Ucrânia e condenamos essa invasão injustificada, não provocada e ilegal da Rússia”, disse Brad Smith, presidente da Microsoft, em comunicado oficial.

Além da suspensão, a empresa diz estar trabalhando “em sintonia com os governos dos Estados Unidos, da União Europeia e do Reino Unido”, e interrompendo os negócios na Rússia, em conformidade com as decisões de sanções governamentais.

Recentemente, a Microsoft suspendeu acesso da mídia estatal russa e anunciou que estava ajudando a enfrentar os hackers russos.

12h09 – “Nós vamos entregar a rodovia mais moderna do Brasil”, afirmou o ministro Tarcísio de Freitas, sobre a nova concessão da Dutra

O ministro destacou a ampliação das pistas na Serra das Araras, pistas marginais, iluminação, viadutos e ampliação da concessão da CCR (CCRO3) à Rio-Santos. “É mais emprego” para a região, salientou Freitas, em tom de campanha.

O evento acontece neste momento em São José dos Campos (SP). As ações da CCR, neste instante, caem 2,06%, acompanhando toda a bolsa brasileira.

11h59 – Preço do barril de petróleo volta a acelerar, em meio a preocupações com abastecimento global

O WTI avança 4,89%, a US$ 112,71; e Brent sobe 3,68%, a US$ 114,47.

Segundo a Bloomberg, o JPMorgan Chase & Co escreveu, em nota, que o petróleo Brent pode terminar o ano em US$ 185 o barril se o fornecimento russo continuar a ser interrompido.

11h57 – BC chinês diz que apoiará setores afetados por covid e confirma cerco a criptomoedas

11h54 – IBOVESPA PASSA A RECUAR 1,15% (113.836)

11h50 – IBOVESPA AMPLIA PERDAS A 1,09%, ACOMPANHANDO PIORA NO EXTERIOR

Os principais índices americanos aumentam suas perdas: S&P 500 (-1,24%), Dow (-1,18%) e Nasdaq (-1,18%)

11h43 – AES Brasil (AESB3) diz que cenário hidrológico em 2022 é positivo

Clarissa Sadock, CEO da AES Brasil, apresentou visão otimista para o cenário hidrológico em 2022 por conta das chuvas já registradas nesse início do ano. Depois de um período de estiagem inicial, em 2021 os reservatórios do Sistema Interligado Nacional (SIN) encerram o período 33% acima do nível observado nos últimos 10 anos.

11h41 – Embaixada dos EUA em Kiev chama ataque russo à usina nuclear de “crime de guerra”

“É um crime de guerra atacar uma usina nuclear. O bombardeio de Putin na maior usina nuclear da Europa leva seu reinado de terror um passo adiante”, publicou em uma rede social.

It is a war crime to attack a nuclear power plant. Putin's shelling of Europe's largest nuclear plant takes his reign of terror one step further. #TheHague #Zaporizhzhia #StandwithUkraine

— U.S. Embassy Kyiv (@USEmbassyKyiv) March 4, 2022

11h35 – Bolsas em NY abrem em queda, mesmo com relatório de emprego forte; preocupações com guerra prevalecem

- SP: -1,09%

- Dow Jones: -1,15%

- Nasdaq: -0,88%

11h29 – Goldman Sachs prevê expansão real do PIB de 0,8% em 2022

Segundo o GS, a transferência estatística para o crescimento real do PIB em 2022 foi de 0,3%. Dessa forma, se a economia permanecer estável no nível do 4T21 ao longo de 2022, o PIB real aumentaria apenas 0,3% em 2022.

Conforme o documento, entretanto, alguns dos setores de serviços ainda afetados pela Covid (em particular os serviços para as famílias) devem se recuperem ainda mais nos próximos meses, em conjunto com mais progressos no programa de vacinação e estímulos fiscais renovados.

No entanto, a onda da Ômicron em janeiro-fevereiro, a inflação alta, as taxas crescentes (Selic), os níveis recordes de endividamento das famílias, o maior ruído e incerteza política, a confiança fraca do consumidor e das empresas são ventos contrários à atividade no curto prazo.

11h21 – XP projeta estabilidade para avanço do PIB em 2022

“Por ora, nosso tracker de alta frequência para o PIB do 1º trimestre de 2022 aponta para elevação de 0,4% ante o 4º trimestre de 2021 (e aumento de 0,9% ante o mesmo período do ano anterior)”, destacou,

No entanto, conforme a XP, a economia brasileira deverá enfraquecer nos próximos trimestres, refletindo fatores como aperto da política monetária, níveis de renda deprimidos e elevação das incertezas no ambiente econômico global.

“Portanto, mantemos uma postura cautelosa a respeito das perspectivas de crescimento econômico. Projetamos estabilidade para o PIB de 2022.”

11h19 – Bolsa de valores de Moscou segue fechada nesta sexta-feira; rublo se desvaloriza ainda mais diante do dólar

Não há previsão oficial para retorno das atividades da MOEX, mas agências de notícias, como a Bloomberg, afirmam que a bolsa moscovita permanecerá fechada pelo menos até terça-feira (8).

Já o rublo, moeda oficial da Rússia, segue caindo diante do dólar. A valorização da moeda norte-americana hoje, diante do rublo, é de 4,05%, neste momento. Com 1 dólar é possível comprar 110 rublos. Na semana passada, quando a guerra na Ucrânia começou, a relação era de 1 dólar para 85 rublos.

11h11 – AES Brasil (AESB3) prevê igualar eólica com hidroelétrica na capacidade de geração

Na teleconferência de resultados do 4T21 e 2021 a analistas de mercado nesta sexta (4), AES Brasil (AESB3) informou que o plano de expansão da empresa prevê alcançar a capacidade de 6 GW em geração, sendo 44% em eólica, 44% em hidrelétrica e 11% em solar.

Hoje, a capacidade de geração de energia da empresa alcança 3,7 GW, sendo 72% em hidrelétrica, 20% em eólica e 8% em solar.

E a capacidade de geração de energia já contratada elevará em breve a empresa a ter 4,76 GW de potência instalada, sendo 57% em hidrelétrica, 37% em eólica e 6% em solar.

11h19 – Petrobras (PETR3;PETR4) mantém negociação com russa Acron apesar de guerra, dizem fontes à Reuters

11h05 – Conselho de Segurança das Nações Unidas convoca reunião de emergência para esta sexta-feira

O horário previsto é para as 11:30h de Nova York (13:30h de Brasília). Os diplomatas das Nações Unidas pretendem discutir ações em resposta ao ataque à usina nuclear de Zaporizhzhia pelas tropas russas.

A Agência Internacional de Energia Atômica (AIEA) também participará.

11h03 – Ação ON da BRF (BRFS3) é maior queda do Ibovespa, recuando 4,24%, R$ 15,34

11h01 – IBOVESPA AMPLIA PERDAS, A -0,81%, AOS 114.229 PONTOS; FUTUROS AMERICANOS ACELERAM QUEDA

Após um alívio momentâneo após dados de emprego melhores do que o esperado, os futuros voltam a ampliar perdas:

- Dow Jones Futuro: -1,00%

- S&P 500: -0,95%;

- Nasdaq Futuro: -0,94%

Por aqui, Vale recua 0,37%, enquanto Petrobras ON cai 0,03% e PN -0,15; bancos recuam: Itaú -1,36 (ON e PN), Bradesco PN -1,37% e ON -2,01%; Banco do Brasil recua 1,96%.

10h57 – Units da Taesa (TAEE11) passam a liderar ganhos do Ibovespa, subindo 2,92%, R$ 40,90

10h59 – PIB do 4º trimestre traz “carregamento positivo” para 2022

Economista sênior da LCA Consultores, Thaís Zara diz que o PIB do 4º trimestre surpreendeu positivamente e traz um “carregamento positivo” de 0,3 ponto percentual para o crescimento da economia em 2022.

Zara destaca no resultado o crescimento da construção civil e dos serviços, do lado da oferta, e dos investimentos e o consumo das famílias, do lado da demanda.

A LCA Consultores tem uma previsão de PIB para 2022 de 0,7%, acima da média do mercado (0,3%), e a economista sênior acredita que o carregamento positivo do 4º trimestre possa levar a revisões para cima.

10h57 – Com forte aumento nos preços do petróleo, Bradesco BBI espera que as empresas de E&Ps juniores (3R Petroleum, PetroRio e PetroRecôncavo) tenham um desempenho superior no curto prazo

De acordo com cálculo próprio BBI, atualmente o desconto preço do combustível no Brasil é de 21% para gasolina e 25% para diesel. Apesar do desconto à paridade, o fluxo de caixa do acionista (FCFE) da Petrobras ainda deve ser massivo.

Leia também

10h56 – Units da Taesa (TAEE11) passam a liderar ganhos do Ibovespa, subindo 2,92%, R$ 40,90

10h55 – OTAN não deve atuar no espaço aéreo ucraniano, mas discute uma “zona de exclusão”, como solicitada por Zelensky

Segundo jens Stoltenberg, Secretário-Geral da OTAN, a aliança avançou na análise do pedido após o ataque russo à maior usina nuclear da Europa, a Zaporizhzhia, no sudeste da Ucrânia: “as ações imprudentes em torno da usina nuclear apenas destacam os perigos desta guerra”.

Como a Ucrânia não é oficial parte das OTAN, a aliança não pode atuar em seu espaço aéreo, em meio a um conflito, sem parecer uma provocação aos russos.

10h53 – Ministério da Economia diz que o Brasil se posicionou ao lado das democracias ocidentais

Questionado se o presidente Jair Bolsonaro não apresentava dúbia posição sobre a guerra na Ucrânia, o chefe da Assessoria Especial de Assuntos Estratégicos do Ministério da Economia, Adolfo Sachsida, disse a jornalistas que a posição oficial do Brasil é a apresentada na ONU – o País votou a favor da resolução contra a invasão russa na Ucrânia.

10h52 – As ações do IRB (IRBR3) recuam 3,37%, R$ 3,15, após Credit Suisse corta preço-alvo para R$ 3,35, antes era de R$ 5,00

10h49 – Levantamento da Austin Rating coloca o crescimento do PIB do Brasil em 2021 em 15º entre 25 países

“Historicamente o Brasil fica no meio ou na rabeira da tabela. O que tem feito o Brasil crescer sempre de forma mediana é o baixo nível de investimento da economia e os problemas domésticos, principalmente fiscais”, diz Alex Agostini, economista-chefe da Austin Rating.

“Se a gente pegar os últimos 10 anos, de 2012 a 2021, na média o Brasil cresceu 0,4%. Os BRICS (Brasil, Rússia, Índia, China e África do Sul) cresceram 3,4%, o mundo cresceu 3% e mesmo os países desenvolvidos cresceram, 1,2%”, compara o economista-chefe.

“O mundo cresceu, os emergentes cresceram, e o Brasil não. Até os países desenvolvidos cresceram três vezes mais que a média do Brasil”.

10h47 – Secretário-geral da OTAN enfatizou que a Organização não está buscando uma guerra com a Rússia

Jen Stoltenberg ressaltou em entrevista coletiva que a OTAN é uma aliança “defensiva”: “nossa principal tarefa é manter nossas 30 nações seguras”.

“Não fazemos parte desse conflito e temos a responsabilidade de garantir que ele não aumente e se espalhe além da Ucrânia”, disse. “Isso seria ainda mais devastador e perigoso, com ainda mais sofrimento humano”.

10h45 – Payroll: taxa de desemprego foi para 3,8%, ante 4% em janeiro; projeção era de que a taxa fosse para 3,9% em fevereiro.

O crescimento do emprego foi generalizado, liderado por ganhos em lazer e hospitalidade, serviços empresariais, saúde e construção.

Por outro lado, não houve avanço da média de ganhos na base mensal, ante expectativa da Refinitiv de alta de 0,5% o que, conforme destaca a CNBC, pode ser um sinal de desaceleração da inflação.

Já o número de horas trabalhadas passou para 34,7, ante estimativa de 34,6 horas.

10h42 – Vladimir Putin não pretende negociar diretamente com o presidente ucraniano, nem conversar com ele

Segundo o portal ucraniano Korrespondent, a informação é do Porta-Voz do Kremlin, Dmitry Peskov, afirmando que já há “negociações suficientes” entre os dois países: “há uma oportunidade para as delegações comunicarem claramente entre si, sem intermediários desnecessários… Os elementos da nossa posição já foram levados ao conhecimento do lado ucraniano”.

Peskov observou que nessas negociações ainda não são profundas, “mas houve uma oportunidade de transmitir a Kiev a visão russa de como resolver problemas”.

Ontem, Volodymyr Zelensky pediu em entrevista para falar diretamente com Putin.

10h40 – Futuros americanos reduzem perdas após relatório de empregos mais forte que o esperado

- Dow Jones cai 0,60%

- S&P 500 -0,51%;

- Nasdaq, -0,42%

10h37 – Governo destaca importância do Congresso caminhar com a privatização da Eletrobras

Em meio à crise internacional com a guerra na Ucrânia, o chefe da Assessoria Especial de Assuntos Estratégicos do Ministério da Economia, Adolfo Sachsida, mostrou otimismo para 2022, durante apresentação do resultado do PIB de 2021 a jornalistas, e disse que o “Brasil é porto seguro” para investimentos.

Além de pregar a privatização dos Correios, acrescentou que as concessões previstas são um atrativo para o setor privado. Destacou ainda a importância do Congresso caminhar com a privatização da Eletrobras.

10h35 – Após Payroll e PIB, Ibovespa se mantém com queda, de 0,27%, aos 114.820 pontos

10h33 – Ação ON da Dexco (DXCO3) registra a maior baixa do Ibovespa, caindo 2,74%, R$ 13,49

10h31 – Governo insiste na privatização dos Correios

Na apresentação do resultado do PIB de 2021, o governo federal disse que, para o crescimento do índice esse ano, é importante manter a agenda de reformas, fortalecendo o mercado de capitais e de crédito.

E também “é imprescindível aprovar (no Congresso) o PL do Novo Marco de Garantias, a MP de modernização de Registros Públicos, e o PL de debêntures incentivadas”.

Ressaltou ainda que “seria importante também obter a aprovação legislativa para a privatização dos Correios”.

10h30 – PAYROLL: EUA CRIAM 678 MIL VAGAS EM FEVEREIRO; ACIMA DOS 400 MIL ESPERADOS

10h27 – Maioria dos setores da bolsa recua, com exceção de energia elétrica e utilidade pública

Destaque para queda de 0,75% do setor financeiro.

10h24 – Antes do Payroll, índices futuros americanos operam com forte queda:

- Dow Futuro: -0,90%

- S$P Futuro: -0,88%;

- Nasdaq Futuro: -0,80%

10h20 – Units da Klabin lideram os ganhos do Ibovespa, com alta de 2,89%, R$ 23,87, acompanhando a valorização do dólar

A companhia celebrou acordos necessários para o aumento de capital em sua controlada Aroeira Reflorestadora (SPE). Para a consecução do aumento de capital da SPE, a Klabin realizará aporte adicional de 2,6 mil hectares de florestas plantadas, equivalentes a R$ 87 milhões. A TIMO, por sua vez, contribuirá com o montante de R$ 250 milhões em caixa.

10h17 – Governo crê no avanço do emprego e ampliação de investimentos em 2022

Em análise sobre o resultado do PIB em 2021, que alcançou +4,6%, o Ministério da Economia esclareceu que a expectativa de crescimento de 0,3% do PIB em 2022 apoia-se no avanço do mercado de trabalho e a ampliação dos investimentos privados. Também colocou o arrefecimento da pandemia como um dos fatores do aumento do PIB este ano em relação a 2021.

10h12 – Ações ON da AES Brasil (AESB3) recuam 2,70, R$ 11,16, após elétrica reportar números fracos no 4T21

10h10 – Governo projeta crescimento de 0,3% do PIB em 2022

Em coletiva de imprensa sobre o PIB de 2021, o chefe da Assessoria Especial de Assuntos Estratégicos do Ministério da Economia, Adolfo Sachsida, informou que o efeito carry over (de carregamento) do PIB em 2022 é de 0,3%.

10h08 – Ação ON da Vale (VALE3) abre em baixa de 1,28%, R$ 98,42, com leve queda do minério de ferro na China

10h06 – Ações ON e PN da Petrobras (PETR3;PETR4) recuam, respectivamente, -0,75% (R$ 36,94) e -0,85% (R$ 33,95)

10h04 – Para Pedro Secchin, sócio da Golden investimentos, o resultado do PIB foi “surpreendente”.

“O grande protagonista foi o agronegócio. Serviços e varejo vieram bem tímidos, mas dentro do esperado”.

10h02 – IBOVESPA ABRE COM QUEDA, PRELIMINAR, DE 0,48%, AOS 114.616 PONTOS

9h49 – IBGE revisa ligeiramente para cima PIB dos 1º e 2º trimestres de 2021

Ao divulgar crescimento de 0,5% do Produto Interno Bruto (PIB) no quarto trimestre, o IBGE deixou inalterada a estimativa de recuo de 0,1% nos três meses entre julho e setembro.

No entanto, informou que no primeiro trimestre o PIB expandiu 1,4%, 0,01 ponto percentual a mais do que o inicialmente divulgado.

O ajuste para as contas do segundo trimestre também foi de 0,01 ponto percentual para cima, a uma queda de 0,3%. (Reuters)

9h44 – Ativa mantém projeção de expansão do PIB para 2022, em 0,2%, mas perdeu o viés baixista que exibia até então

Segundo comentário de Étore Sanchez, a projeção de expansão para o primeiro trimestre foi elevada de 0,4% para 0,6%, mas o resultado do ultimo semestre acabou sendo reduzido para zero.

“Por fim, apenas gostaríamos de pontuar que, dentre os setores o carro chefe, serviços mostrou-se em linha com o esperado, ao passo que Agro ficou brevemente aquém, enquanto a indústria mostrou força.”

9h40 – Boa Safra (SOJA3) conclui obras da terceira linha de produção de sua filial em Goiás

A Boa Safra Sementes (SOJA3) informou que concluiu as obras da terceira linha de produção de sua filial de Cabeceiras, em Goiás, em uma iniciativa que faz parte do plano de ampliação anunciado durante o processo de IPO, em abril de 2021.

O projeto amplia a linha de produção e estocagem da unidade. Com a reestruturação, o espaço passa a contar com 33 mil m² de área de armazéns refrigerados, permitindo estocar aproximadamente 20.000 big bags (cerca de 1.000 kg cada) adicionais, totalizando capacidade de 60.000 big bags.

A terceira linha de produção da unidade soma-se, então, às expansões de Buritis/MG e Jaborandi/BA, e à nova unidade de Sorriso (MT), que fazem parte de um objetivo de médio-longo prazo da companhia de ter unidades nas principais regiões do Brasil para acompanhar o aumento da demanda mundial de soja e apoiar seu crescimento estruturado.

9h37 – Mater Dei (MATD3) conclui aquisição do Hospital Premium

O Hospital Mater Dei (MATD3) concluiu hoje (4) por meio de sua subsidiária RMDS Participações S/A, a aquisição de participação representativa de 95,5% do capital social do Hospital Premium -Instituto de Cirurgia Plástica e Oftalmologia Ltda.

9h33 – Estudo sobre real digital pelo BC deve promover e desenvolver bases regulatórias para ativos digitais, diz BBI

Ao comentar a notícia de que o Banco Central selecionou 9 projetos para avaliar casos de uso e viabilidade tecnológica do real digital, o Bradesco BBI avalia que embora ainda em estágios muito iniciais, a disposição do BC em estudar e potencialmente implementar um CDBC deve continuar a promover e desenvolver as bases regulatórias para ativos digitais, que têm forte potencial de crescimento pela frente.

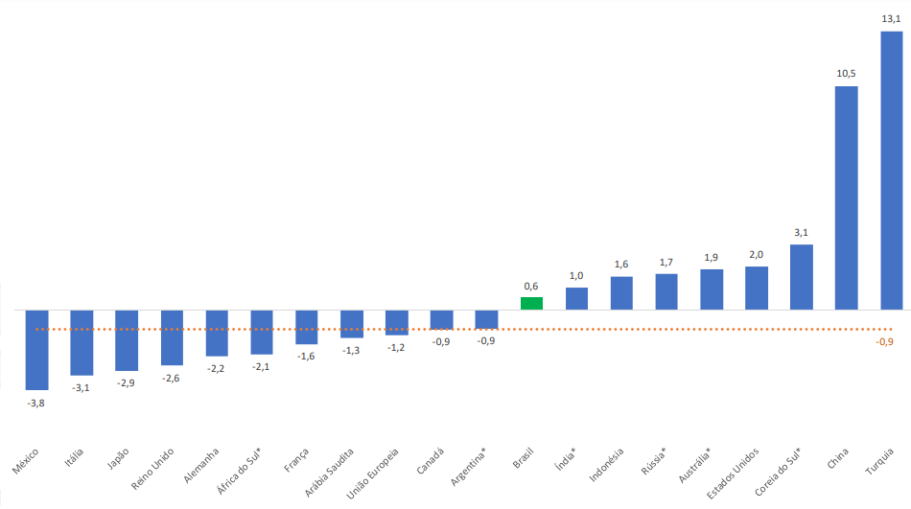

9h29 – Crescimento acumulado do PIB em 2020 e 2021 (Brasil e Países do G-7)

Segundo nota informativa sobre o PIB do Ministério da Economia, em relação ao G7, a posição brasileira em relação ao ritmo de expansão da atividade econômica foi inferior apenas a dos Estados Unidos.

PIB Brasil e G7Diz também que o crescimento da economia nos últimos dois anos “ficou acima da maior parte dos países do G20 e foi superior à mediana do grupo”.

Assim, o resultado do PIB brasileiro acumulado nestes dois últimos anos superou a variação dos países europeus e dos pares na América Latina, a saber, Argentina e México.

Na América Latina, a variação do PIB acumulado do Brasil no último biênio ficou acima da mediana e entre as seis maiores variações acumuladas. O destaque da retomada na região é o Chile.

O Brasil apresentou resultado superior aos pares: Argentina e México, destacou o Ministério da Economia.

9h27 – Prorrogação da guerra Rússia-Ucrânia já impacta a oferta de commodities-chave, a maioria das quais já tinha saldos apertados, diz BBI

Os analistas do Bradesco BBI destacam que as cadeias de suprimentos provavelmente ficarão ainda mais tensas pela situação, especialmente porque a Rússia e a Ucrânia estão próximas da Europa, onde estão localizadas as principais rotas de transporte, como o Mar Negro.

Os períodos de guerra têm sido historicamente inflacionários e as curvas de custo global das commodities podem se deslocar para cima, traduzindo-se em maior suporte aos preços das commodities. Os produtores integrados de commodities de baixo custo estão melhor posicionados.

Nesse cenário macroeconômico e geopolítico, as ações que podem continuar a ter desempenho taticamente superior são empresas de materiais mais amplas: CBA e Vale, enquanto também enxergam assimetria significativa na Usiminas, todas com classificação outperform.

9h25 – Minério de ferro tem maior ganho semanal na China em dois anos com crise na Ucrânia

9h22 – Dólar Futuro passa a avançar, 0,31%, a R$ 5,090; dólar comercial sobe 0,46%, cotado a R$ 5,050 (compra) e R$ 5,051 (venda)

9h21 – No mercado de juros futuros, os contratos operam em alta: DIF23, +0,05 pp, a 12,91%; DIF25, +0,06 pp, a 11,86%; DIF27, +0,03 pp, a 11,58%; DIF29, +0,02 pp, a 11,68%.

9h20 – Apesar da melhora mensal, as vendas de veículos novos continuam sendo impactadas pela escassez de semicondutores e taxas de juros mais altas, diz BBI

Analistas do Bradesco BBI apontam que a guerra Rússia-Ucrânia deve agravar ainda mais a cadeia de suprimentos da indústria automotiva e resultar em preços mais altos de combustíveis e materiais, o que pode prejudicar a demanda por veículos. Por esse motivo, a Fenabrave disse que pode revisar sua orientação de vendas de veículos para 2022 no início de abril.

9h17 – Ibovespa futuro abre em queda de 0,66%, aos 115.840 pontos, em linha com o exterior

9h12 – PIB atinge R$ 8,7 trilhões em 2021

No acumulado do ano, o PIB em valores correntes totalizou R$ 8,7 trilhões, sendo R$ 7,4 trilhões referentes ao Valor Adicionado a preços básicos e R$ 1,3 trilhão aos Impostos sobre Produtos líquidos de Subsídios.

A taxa de investimento no ano de 2021 foi de 19,2% do PIB, acima do observado no ano anterior (16,6%). A taxa de poupança foi de 17,4% em 2021 (ante 14,7% em 2020).

Segundo o IBGE, no avanço de 4,6% ante o ano anterior, houve aumento de 4,3% no Valor Adicionado a preços básicos e de 6,4% no volume dos Impostos sobre Produtos Líquidos de Subsídios.

O resultado do Valor Adicionado nesta comparação refletiu o desempenho das três atividades que o compõem: Agropecuária (-0,2%), Indústria (4,5%) e Serviços (4,7%).

Consequentemente, o PIB per capita avançou (em termos reais) 3,9% em relação a 2020, alcançando R$ 40.688,1 (em valores correntes) em 2021.

9h10 – XP Macro Reaction: PIB Brasil 2021

- No ajuste sazonal do IBGE, o PIB brasileiro cresceu 0,5% t/t no 4T2021 (Consenso: 0,1%; XP: 0,4%);

- O PIB avançou 1,7% a/a no último trimestre (Consenso: 1,1% XP: 1,5%);

- Em 2021, a economia brasileira cresceu 4,6% (Consenso: 4,5%; XP: 4,6%);

- O carrego estatístico para 2022 é de 0,3%.

9h07 – Veja os principais dados do PIB

9h05 – Dólar futuro recua 0,07%, cotado a R$ 5,071; dólar comercial avança 0,16%, a R$ 5,035 (compra) e R$ 5,036 (venda)

9h04 – IBOVESPA FUTURO ABRE EM QUEDA DE 0,53%, AOS 115.955 PONTOS

9h03 – PIB do Brasil avança 4,6% em 2021; atividade tem alta de 0,5% no 4º tri, acima do esperado

9h01 – AVANÇO DO PIB NO QUARTO TRIMESTRE É DE 0,5%, ACIMA DA PROJEÇÃO DE 0,1% DA REFINITIV

9h00 – PIB CRESCE 4,6% EM 2021 E SUPERA PERDAS DA PANDEMIA

8h59 – AES Brasil (AESB3) tem resultado fraco no 4T21, aponta BBA

Os analistas do Itaú BBA comentaram que a AES Brasil apresentou Ebitda recorrente abaixo do esperado, principalmente devido aos maiores custos de compra de energia como parte de sua estratégia de hedge. A empresa comprou uma quantidade significativa de energia durante o 1S21 a preços elevados para mitigar o impacto do GSF durante o 2S21.

Eles destacaram que a alavancagem aumentou significativamente no trimestre, para 3,95x dívida líquida/Ebitda, mas permaneceu abaixo do covenant de 4,5x. Por fim, esperam uma rápida desalavancagem daqui para frente.

O banco mantém avaliação outperform para AES Brasil, e preço-alvo de R$ 14,40, frente a cotação de quinta-feira (03) de R$ 11,47.

8h57 – Preços de petróleo e minério avançam

Os preços do petróleo ensaiam recuperação na sexta-feira após a queda na véspera, com os temores de sanções ocidentais atrapalhando as exportações russas de petróleo, superando a possibilidade de mais suprimentos iranianos, enquanto o incêndio em usina nuclear na Ucrânia assustaram os mercados.

Os preços do petróleo devem registrar seus ganhos semanais mais fortes desde meados de 2020, com o WTI subindo 18% e o Brent subindo 14% após atingir o maior nível em uma década nesta semana.

- Petróleo WTI, +2,61%, a US$ 110,30 o barril

- Petróleo Brent, +2,06%, a US$ 112,71 o barril

- Minério de ferro negociado na bolsa de Dalian teve alta de 2,78%, a 812,50 iuanes, o equivalente a US$ 128,60

8h54 – AES Brasil (AESB3) tem bom desempenho operacional no 4T21 apesar das condições climáticas adversas, diz XP

Os analistas da XP destacaram que a AES Brasil enfrentou um ano desafiador devido à fraca hidrologia, resultado da política do ONS (Operador Nacional do Sistema Elétrico) de preservar os reservatórios e favorecer a geração térmica. Por outro lado, a geração eólica foi muito superior devido à conclusão da aquisição do Complexo Ventus (dezembro/20) e Mandacaru e Salinas (abril/21).

Já o resultado líquido ficou em linha com as estimativas compensado por despesas financeiras abaixo do esperado. Assim, a XP mantém recomendação de compra para AES Brasil com preço-alvo de R$ 15.

8h40 – Fala de Bolsonaro sobre Petrobras não traz novidades, diz Ativa

Em sua tradicional live, o presidente Bolsonaro disse que não pretende interferir na Petrobras e na sua política de preços, mas que acha que a empresa deve abrir mão do lucro para não deixar que os impactos do conflito na Rússia e Ucrânia cheguem no Brasil.

“Parece que o Presidente da companhia compartilha dessa avaliação do Presidente da república, visto que em entrevista deu sinalizações nesse sentido. A defasagem da gasolina supera 20%, mesmo com o câmbio cotado a R$5,02/US$”, apontou Étore Sanchez, da Ativa.

8h32 – Europa atua para reduzir dependência da Rússia no setor de energia

Os preços do gás natural atingiram novo recorde nesta quinta-feira pelo segundo dia consecutivo, com restrições sobre o petróleo e o gás vistas cada vez mais como uma possibilidade, no oitavo dia de confronto – seja por sanções do Ocidente ou retaliação russa.

O preço do gás está dez vezes acima do nível do início de 2021. Mas ele continua a fluir pelos gasodutos da Rússia para a Europa, inclusive aqueles que passam pela Ucrânia, segundo empresas do setor.

Para se preparar para eventuais cortes e reduzir a dependência da Rússia, países têm buscado novas ofertas de gás natural liquefeito, por embarque marítimo.

Eles também aceleram planos para terminais de importação de gás e gasodutos que não dependam da Rússia e avaliam permitir usinas de energia movidas a carvão, desacelerando a transição climática, a fim de ter mais independência energética.

Muitas das medidas, porém, devem levar meses ou, no caso de novos dutos e terminais, anos. A Europa recebe quase 40% de seu gás da Rússia. (Estadão Conteúdo)

8h25 – Desafios geopolíticos podem eventualmente reduzir a demanda por aço e limitar qualquer possível aumento nos preços do aço, diz Morgan Stanley

O banco diz que o deslocamento atual no mercado global de aço e o rápido aumento dos preços de sucata/metálicos podem interromper o declínio contínuo do preço do aço nos EUA e na América Latina. Pode até resultar em preços do aço saltando dos níveis atuais devido ao aumento nos custos das matérias-primas.

Dito isso, implicações potencialmente negativas para o crescimento econômico nas Américas resultantes dos desafios geopolíticos podem eventualmente reduzir a demanda por aço e limitar (ou até compensar) qualquer possível aumento nos preços do aço.

8h23 – Após um desempenho de vendas de veículos negativo em janeiro, fevereiro também foi decepcionante, diz BBA

Para Itaú BBA, taxas de juros mais altas, concessões de crédito mais seletivas, cenário macroeconômico mais desafiador e falta de estoque nas concessionárias (devido a gargalos de fornecimento nas OEMs) foram os principais fatores por trás do fraco desempenho.

O banco espera que 2022 seja um ano excepcional para as empresas de bens de capital sob sua corbertura. Ainda assim, continua outperform em relação à Randon (preço-alvo de R$ 16,00), Iochpe (preço-alvo de R$ 20,00) e Tegma (preço-alvo de R$ 22,00). Reitera rating de underperfom para Marcopolo, com preço-alvo de R$ 3,00.

8h20 – Adiamento do início do projeto MAPA da Arauco é positivo para a dinâmica do mercado de celulose, avalia BBI

Analistas do Bradesco BBI explicam que MAPA é um dos projetos relevantes de expansão de celulose em ramp-up em 2022. O atraso no início do MAPA é um desenvolvimento positivo para a dinâmica do mercado de celulose em 2022, especialmente porque gargalos logísticos implicam que volumes adicionais só podem chegar ao mercado no 2º semestre de 2022.

Dessa forma, eles enxergam uma dinâmica mais apertada no 1º semestre, devido a interrupções no fornecimento, gargalos logísticos contínuos, demanda de papel de uso final saudável e aumentos de preços de papel em todo o mundo. Logo, acreditam em espaço para novos aumentos no preço da celulose no curto prazo, potencialmente superando US$ 700/t, antes de uma leve correção ocorrer no 2S22, para uma média de US$ 650/t em 2022.

Bradesco BBI mantém rating Outperform para Suzano (top pick), CMPC e Klabin.

8h17 – Bolsonaro diz que Petrobras (PETR4) poderia reduzir lucro para evitar disparada de combustíveis

8h15 – Credit Suisse corta preço-alvo de IRB (IRBR3) para R$ 3,35 (de R$ 5,00) e reitera classificação underperform

O banco justifica a reduziu suas estimativas para os resultados do IRB após o 4T21 para refletir resultados de subscrição piores do que o esperado e uma posição de capital mais apertada, uma vez que “Re-Underwriting” continua a pesar na lucratividade.

Embora um cenário de Selic mais alta deva levar a receitas financeiras significativamente melhores, a rentabilidade deve continuar a ser impactada no médio prazo, especialmente devido à maior retrocessão para acomodar o excesso de capital mais apertado; run-off tail até 2023, implicando sinistralidade acima da média; comissão acima da média e redução do crescimento de receita decorrente de critérios mais rígidos para novos contratos.

8h12 – AES Brasil (AESB3) reporta resultados mais fracos do que o previsto, avalia Credit Suisse

Analistas do banco suíço destacam que o desempenho mais fraco da AES Brasil (AESB3) foi consequência principalmente dos custos de compra de energia muito mais altos (provavelmente refletindo piores custos de negociação/hedge), parcialmente compensados por menores despesas de PMSO e ganhos não recorrentes.

Em uma base anual, os resultados foram ajudados pela incorporação de novos ativos eólicos, mas prejudicados pela fraca produção eólica. Além disso, a empresa anunciou a assinatura de dois novos PPAs de autoprodução no complexo eólico de Cajuina, totalizando 114 MW de capacidade instalada por 20 anos. Com isso, a AES aumentou sua carteira de energia contratada em 193 MW médios por ano para 2024/2025, mas reduziu sua parcela contratada para 2022 de forma a reduzir sua exposição ao déficit hídrico.

Credit Suisse mantém avaliação outperform para AES, e preço-alvo de R$ 13,00, frente a cotação de quinta-feira (03) de R$ 11,47.

8h11 – PIB do Brasil, emprego nos EUA e mais assuntos que vão movimentar o mercado hoje

8h10 – Futuros em NY em queda

Os índices futuros dos EUA recuam nesta manhã de sexta-feira (4) antes do importante relatório de empregos de fevereiro, à medida que investidores monitoram atualizações em torno da usina nuclear da Ucrânia.

Economistas consultados pela Dow Jones esperam um crescimento de 440.000 empregos e que a taxa de desemprego caia para 3,9%. Os salários por hora devem crescer 5,8% ano a ano.

Este é o último relatório de empregos antes da próxima reunião do Fed, onde o banco central deve começar a elevar as taxas de juros. O presidente do Fed, Jerome Powell, disse na quarta-feira que está inclinado a apoiar um único aumento de 25 pontos-base em março.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), -0,61%

- S&P 500 Futuro (EUA), -0,62%

- Nasdaq Futuro (EUA), -0,50%

8h04 – Bolsas na Europa recuam

Os mercados europeus recuam com o ataque da Rússia a usina de energia na Ucrânia. O incêndio ocorreu em uma instalação de treinamento na usina nuclear de Zaporizhzhia, na Ucrânia, após um ataque das forças russas.

Saiba mais: Rússia toma controle da maior usina nuclear da Europa, em Zaporizhzhia, após ataque e incêndio

Na agenda de indicadores, as vendas no varejo da zona do euro cresceram menos do que o esperado em janeiro, mostraram dados da Eurostat, pressionadas por vendas mais fracas de combustíveis e poucos gastos com alimentos e online, depois de a inflação anual ter ido acima de 5%.

A agência de estatísticas da União Europeia, Eurostat, informou que as vendas varejistas nos 19 países que usam o euro subiram 0,2% na comparação mensal e tiveram alta de 7,8% na base anual. Economistas consultados pela Reuters esperavam alta mensal de 1,3% e anual de 9,1%. As vendas de alimentos ficaram estáveis em janeiro na comparação com fevereiro, enquanto as de combustíveis caíram 1,3%.

- FTSE 100 (Reino Unido), -1,54%

- DAX (Alemanha), -2,06%

- CAC 40 (França), -2,58%

- FTSE MIB (Itália), -2,54%

8h00 – Mercados asiáticos fecharam em queda

- Shanghai SE (China), -0,96%

- Nikkei (Japão), -2,23%

- Hang Seng Index (Hong Kong), -2,50%

- Kospi (Coreia do Sul), -1,22%

7h57 – PIB do 4º trimestre deve interromper sequência de quedas, mas alívio pode ser momentâneo

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.