Publicidade

SÃO PAULO – Uma grata surpresa, com um grande potencial de sinergia e crescimento para a nova companhia que está por vir. Foi desta forma que os analistas de mercado receberam o acordo para combinação de negócios entre a Localiza (RENT3) e a Unidas (LCAM3), com a proposta de incorporação das ações da segunda pela primeira companhia.

Essa notícia marca mais um passo para a consolidação do setor ao criar uma gigante de locação de veículos. Vale ressaltar que, no começo de 2018, a Locamerica e Unidas já haviam unido as suas operações.

Agora, as dimensões da fusão são ainda maiores. A Localiza, na véspera, valia R$ 39 bilhões na B3, enquanto a Unidas tinha um valor de mercado de R$ 10,7 bilhões. A sessão desta quarta-feira também é marcada por uma disparada dos ativos, que chegaram a ser superior a 16% (R$ 60,29) para a Localiza e de 22,46% para a Unidas (R$ 22,95), com ambas tendo atingido máximas históricas intradiárias. Os ativos RENT3 fecharam a sessão desta quarta com alta de 13,97%, a R$ 58,97, enquanto LCAM3 fechou com ganhos de 17,27%, a R$ 24,85.

Continua depois da publicidade

Conforme proposto pelo acordo, a Unidas será uma subsidiária integral da Localiza e os seus atuais acionistas receberão ações da compradora conforme a seguinte relação de troca: cada acionista da Unidas receberá 0,44682380 de ação nova emitida pela Localiza para cada 1 ação da Unidas. Os acionistas da Localiza terão 76,85% da nova companhia, enquanto os 23,15% restantes pertencerão aos acionistas da Unidas.

Como parte da transação, pretende-se que a “Companhia Combinada” amplie para a Localiza a parceria atualmente existente entre a Unidas e a subsidiária da Enterprise, Vanguard Car Rental USA, LLC, que é dona das marcas Alamo, Enterprise e National “mediante um novo modelo de Mutual Referral Agreement visando a cooperação entre as empresas através de indicação mútua de clientes”. A equipe de análise da Levante Ideias de Investimento ressalta que, com isso, a Localiza quer agora, através da subsidiária Unidas, fortalecer a sua atuação internacional utilizando essa parceria.

Considerando o preço de fechamento dos papéis da Localiza na sessão da última terça-feira, os acionistas da Unidas receberão R$ 23,12 por ação, um prêmio de 9,1% sobre a cotação de fechamento da véspera. A operação também prevê a distribuição de até R$ 425 milhões em dividendos a acionistas da Unidas, o que eleva o prêmio para 13%.

Usando números pró-forma referentes a 2019, caso a transação seja concluída, a nova companhia terá faturamento de R$ 15 bilhões, lucro antes de juros, impostos, depreciações e amortizações (Ebitda) de R$ 3,5 bilhões. Além disso, a frota combinada é de cerca de 470 mil veículos.

Enquanto a Localiza tem destaque operacional no segmento de aluguéis (RaC), a Unidas diferencia-se na parte de Gestão de Frotas, fazendo com que a empresa seja líder de mercado nesses dois segmentos.

Assim, conforme destacam os analistas Victor Mizusaki e Gabriel Rezende, do Bradesco BBI, “a criação desta nova empresa resultará em ganhos de sinergia na compra de carros novos e menores despesas gerais e administrativas”. O que, na avaliação dos analistas, não se reflete no preço atual das ações.

Continua depois da publicidade

A estimativa é de sinergias de R$ 5 bilhões com a fusão entre as duas companhias, o que corresponde a R$ 5 a mais para as ações RENT3. “A nova Localiza vai comprar cerca de 320 mil carros por ano, ou cerca de 60% dos veículos vendidos para o setor de aluguel de automóveis. Com este poder de barganha,

para cada 1 ponto percentual em maiores descontos com fabricantes, a Localiza pode gerar R$ 3,5 bilhões em valor presente líquido, ou R$ 3,60 por ação. Além disso, assumindo a possibilidade de redução das despesas com vendas, gerais e administrativas em 20% na Unidas, a Localiza pode agregar mais R$ 1,4 bilhão de valor, ou R$ 1,40 por ativo”, apontam os analistas.

Outras sinergias imediatas, além de desconto com montadoras na compra de carros, são a otimização de lojas, melhora na venda de carros seminovos e usados, redução nos custos de manutenção por carro e capacidade de acelerar o crescimento em novos segmentos como aluguéis de automóveis no longo prazo para pessoas físicas.

Além disso, conforme ressalta o Morgan Stanley, a empresa combinada também terá uma divisão do Ebitda uniforme entre segmento de aluguéis de carros e gestão de frotas – a Localiza atualmente tem dois terços do Ebitda vindo de aluguéis, enquanto a empresa combinada teria 50%.

Continua depois da publicidade

Os analistas do banco americano também destacam o impacto para a concorrente listada em Bolsa que não está envolvida no negócio, a Movida (MOVI3). “Achamos que o anúncio é em geral negativo pois, se for para frente, levará a um aumento significativo de seu déficit de escala com o maior player do Brasil e poderia deixar menos espaço para a Movida crescer”, apontam.

Dito isso, os analistas ressaltam que a Movida poderia se beneficiar até certo ponto com o mercado mais consolidado (levando a maiores preços de aluguéis de carros), enquanto as montadoras poderiam efetivamente auxiliá-la no que diz respeito aos prazos de compra de veículos, de modo a diminuir o efeito do que seria sua crescente dependência da combinação da Localiza-Unidas.

De olho no Cade

A criação da gigante do setor, aliás, deve chamar a atenção do Conselho Administrativo de Defesa Econômica (Cade) – e não é descartada a imposição de restrições relevantes neste acordo.

Continua depois da publicidade

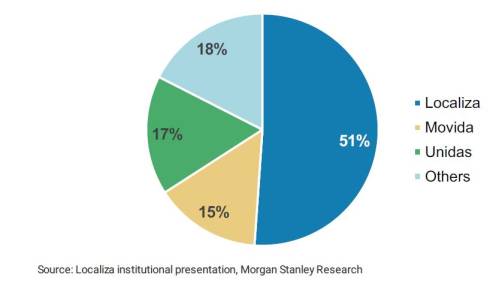

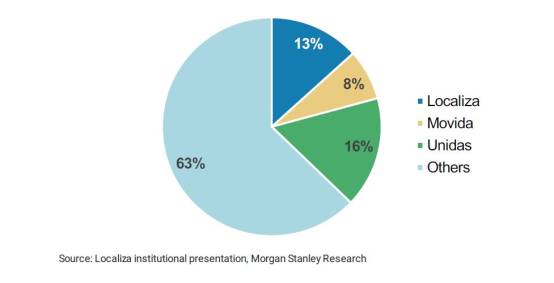

No segmento de aluguel de carros, a Localiza atualmente tem cerca de 51% de participação, enquanto a Unidas tem uma fatia de 17%, totalizando 68% do mercado. Do lado de gestão de frota, as respectivas participações de mercado das empresas são de 13% e 16%, resultando em 29% combinados.

Participação das principais companhias no segmento de aluguel de carros (números de 2019):

Participação das principais companhias no segmento de gestão de frotas (números de 2019):

Continua depois da publicidade

“Dada a alta concentração de mercado da empresa combinada, esta transação poderia ser considerada complexa pelo Cade, sendo exigidos alguns ‘remédios’ pela autoridade antitruste. Vemos a aprovação pelo Cade como uma das as etapas mais importantes da transação”, avalia o Morgan Stanley.

Na mesma linha, o BBI ressalta que o Cade é o principal risco e também avalia que alguns remédios poderiam ser recomendados para aprovar a fusão; contudo, o acordo de incorporação mitiga o risco de quebra do negócio. “Localiza e Unidas concordaram que, mesmo que haja qualquer restrição imposta pelo CADE, como a venda / fechamento de locadoras de veículos ou de marcas, a relação de troca de ações não mudará”, apontam os analistas.

Desta forma, os próximos eventos a serem acompanhados de perto pelos investidores são: i) a convocação de uma assembleia extraordinária de acionistas para votar a fusão, o que deve acontecer ainda no quarto trimestre e ii) no Cade, com a análise devendo ocorrer em 2021.

Enquanto esses eventos não ocorrem, o mercado avalia como positiva a combinação de negócios, em um cenário que já era apontado de recuperação para o setor após um período difícil por conta da pandemia.

Em relatório em que comentou a proposta de fusão, o BBI seguiu com recomendação outperform (desempenho acima da média do mercado) para os papéis de ambas as companhias, mas ainda sem atualização de preço-alvo, que seguiam de R$ 53 para Localiza (potencial de valorização de 2% frente o fechamento da véspera) e de R$ 21 para Unidas (quase estável em relação ao último fechamento).

Conforme destacam os analistas, apesar da forte alta das ações de hoje, a Unidas ainda está operando com um desconto de cerca de 8% quando ajustado pelos dividendos especiais e levando em conta a relação de troca de ações.

De acordo com a compilação feita com analistas de mercado pela Refinitiv, de 14 casas de análise que cobrem Localiza, 10 recomendam compra para o ativo e 4 recomendam manutenção. Para Unidas, de 11 casas, 10 recomendam compra e apenas 1 recomenda manutenção. A união dessas companhias potencializa ainda mais o otimismo do mercado, que também segue monitorando os próximos eventos para que a combinação dos negócios seja concluída.

Do Zero ao Gain: intensivo gratuito de 4 dias com André Moraes ensina como extrair seu primeiro lucro na Bolsa. Clique aqui para se inscrever

You must be logged in to post a comment.