Publicidade

A manutenção das pressões inflacionárias nos Estados Unidos obrigaram o Federal Reserve (Fed), banco central americano, a mudar o discurso de que a alta de preços era um fenômeno transitório e a adotar uma postura mais dura nas atas das suas últimas reuniões.

Como resposta, o mercado financeiro também passou a precificar que a autoridade monetária americana teria que realizar entre seis e oito altas em 2022 – o que provocou uma forte subida nos rendimentos dos treasuries, os títulos do Tesouro americano.

Nesse cenário, os especialistas da XP Rodrigo Sgavioli, Nathália de Sá e Clara Sodré acreditam que o momento atual pode representar um “bom ponto de entrada” na renda fixa internacional, especialmente via fundos.

Continua depois da publicidade

Em relatório, os analistas da XP destacam que a recente desvalorização dos títulos de renda fixa – causada pela elevação das taxas dos treasuries, já que juros e preços possuem uma relação inversamente proporcional – parece ser resultado de um movimento macroeconômico, e não do valor intrínseco das empresas e suas dívidas.

Por isso, eles acreditam que há uma boa oportunidade para montar uma posição.

Fundos com três características têm chamado a atenção dos analistas: aqueles com menor duration (prazo médio dos fluxos de recebimento); com maior exposição a países desenvolvidos, especialmente aos Estados Unidos; e que possuem papéis de crédito, com destaque para ativos high yield, com risco mais elevado, em troca de melhores taxas do que os papéis chamados de high grade.

Leia mais

• Fed está pronto para subir juros, mas decisão será tomada reunião a reunião, mostra ata

• Dirigente do Fed volta a defender elevação dos juros em 1 ponto percentual até o começo de julho

A razão, explicam, é que o cenário macroeconômico americano está mais saudável para as empresas e os balanços têm se mostrado mais robustos. “Temos empresas de maior qualidade reclassificadas como high yield“, pontuam.

Além de focar nos fundos de renda fixa internacional do tipo high yield, os analistas estão priorizando carteiras com gestão ativa. A explicação: esses fundos conseguem escolher diretamente as dívidas das empresas, gerir a duration da carteira e se defender de movimentos de queda.

Continua depois da publicidade

Para exemplificar, a equipe da XP avaliou três dos principais fundos de renda fixa global que a casa recomenda atualmente na carteira: PIMCO Income FIC FIM IE; AXA WF US High Yield Bonds Advisory FIC FIM IE CP; e Oaktree Global Credit USD Advisory FIC FIM IE

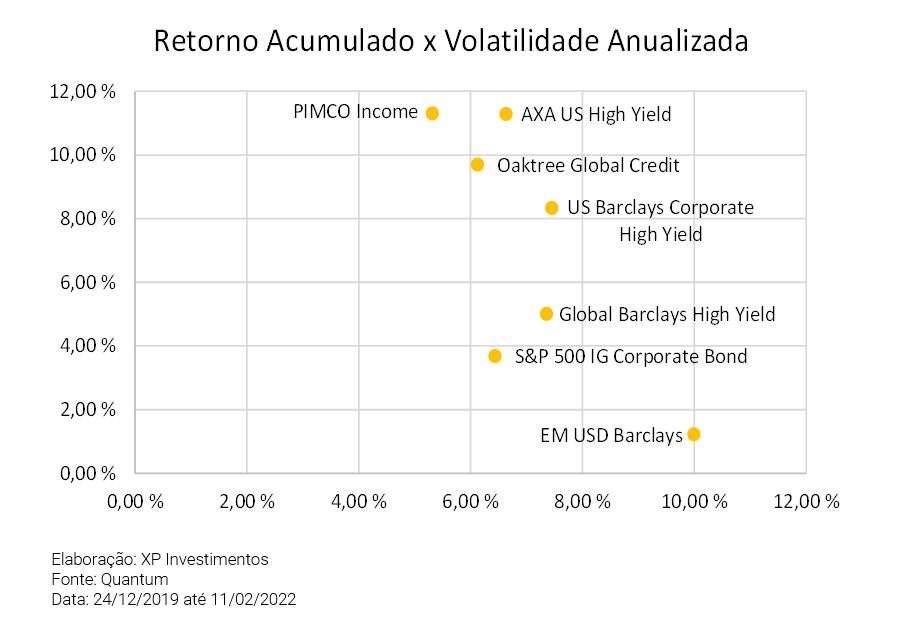

No gráfico abaixo, destacam os analistas, é possível notar que os retornos acumulados dos três fundos são superiores às rentabilidades oferecidas pelos principais índices de renda fixa internacionais entre dezembro de 2019 e fevereiro de 2022.

Destaque também para a volatilidade anualizada dos três fundos, que foi igual ou menor que a dos índices. Ou seja: segundo os especialistas da XP, a relação risco-retorno dos produtos foi muito mais eficiente e atrativa do que o investimento de forma passiva, via índice.

Continua depois da publicidade

Em sua avaliação, a explicação para a boa performance está no duration. Eles observam que gestores podem ter uma carteira em que os fluxos de pagamento são mais longos – quando acreditam que as taxa de juros irão diminuir e aproveitam para capturar a possível valorização no preço dos ativos. Ou podem ter uma carteira com fluxos de pagamento mais curtos, e assim buscar se proteger frente à alta de juros.

Com ou sem proteção cambial?

Além de preferir fundos de renda fixa com maior exposição ao mercado americano e focados em ativos de crédito high yield, os especialistas da XP afirmam que têm olhado com maior atenção para produtos com hedge cambial (sem exposição ao dólar).

Isso porque, no caso de um fundo exposto à variação do dólar, o retorno será composto por dois fatores: a rentabilidade da cota do fundo no exterior e a taxa de câmbio.

Continua depois da publicidade

“Como os retornos esperados da renda fixa não são excepcionalmente elevados, acabamos por ter uma exposição de risco muito superior causada pela 2ª componente, o dólar, o que não é exatamente o nosso objetivo na composição de um portfólio em renda fixa”, ponderam os especialistas.

O que os especialistas da XP recomendam para você? Clique aqui e faça uma simulação de investimentos gratuita, sem robôs

You must be logged in to post a comment.