Publicidade

Aviso aos fãs do Banco do Brasil (BBAS3): esta quinta-feira (1) é o último dia para assegurar o recebimento de proventos complementares do BB relativos ao primeiro trimestre. O banco estatal vai pagar R$ 2,2 bilhões para os acionistas no próximo dia 12.

A distribuição será de R$ 0,12 por ação em dividendos, que são isentos de Imposto de Renda, e mais R$ 0,65 por ação sob a forma de juros sobre capital próprio (JCP), com desconto de 15% retido na fonte.

A partir de amanhã (2) as ações BBAS3 serão negociadas com “data-ex”, sem direito aos dividendos, sofrendo um ajuste no preço no valor dos proventos.

Continua depois da publicidade

Outras datas de corte em junho

Os proventos que têm “data com” hoje não serão os únicos distribuídos pelo Banco do Brasil em junho. No dia 30, a empresa vai remunerar os acionistas com mais R$ 966,4 milhões, relativos a uma antecipação do lucro do segundo trimestre deste ano.

O valor será de R$ 0,34 por ação em JCP. Terão direito os acionistas que possuírem os papéis do banco até o dia 12 de junho. A partir do dia 13, as ações serão negociadas sem direito ao provento.

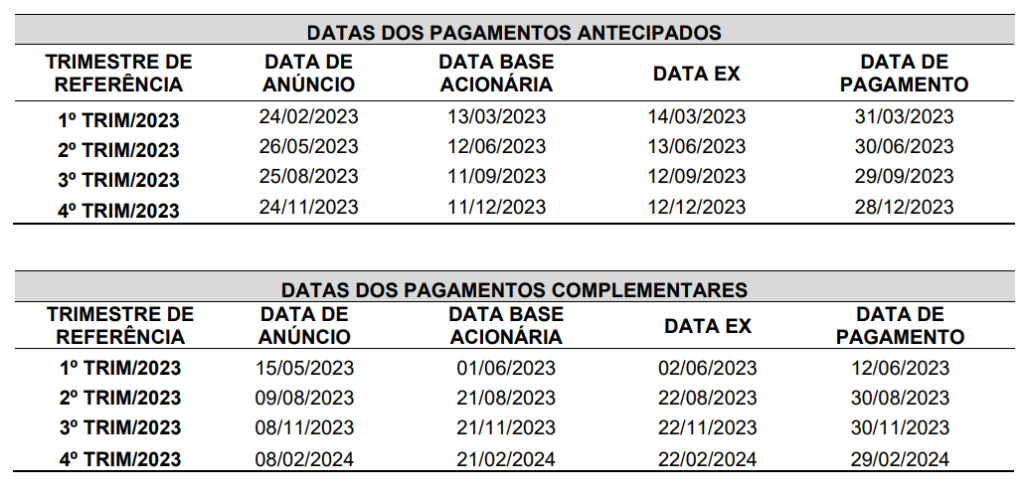

A disciplina financeira dos pagamentos tem sido uma característica do Banco do Brasil, que estabeleceu, no começo do ano, um calendário de remuneração dos investidores, dividido em oito fluxos: quatro pagamentos antecipados e quatro complementares. O payout (parcela do lucro líquido destinada a proventos) estabelecido pela companhia para 2023 é de 40%.

Veja abaixo o calendário de pagamentos do Banco do Brasil e se organize:

Ações de bancos estão ‘baratas’ para quem está à caça de dividendos? Retorno esperado alcança 11%

Vale a pena investir no Banco do Brasil (BBAS3)?

O Banco do Brasil foi eleito o preferido dos analistas para estratégias de renda passiva em 2023. A expectativa do mercado é de um dividend yield (taxa de retorno com dividendos) entre 10% e 11% no ano. Para o payout, analistas acreditam na manutenção em 40%, podendo ser maior com um cenário de recuperação de crédito.

Continua depois da publicidade

Após um trimestre sob nova gestão, o mercado gostou do que viu na instituição. Os agentes de mercado elogiam o controle de inadimplência, que diminuiu, na contramão dos pares; o ROE elevado; e o crescimento da carteira de crédito.

Para Sergio Biz, sócio do GuiaInvest, um ROE elevado conta muito. “Com a empresa aumentando o seu lucro líquido em relação a 2022, acredito que possa atingir o guidance [projeção] para 2023 e ter espaço para distribuir bons dividendos”.

Niels Tahara, head de análise fundamentalista da Benndorf Research, destaca o forte controle de despesas, que “demostra uma gestão de riscos qualificada da companhia”.

Continua depois da publicidade

Em relação à carteira de crédito, a exposição ao agronegócio favorece, mas o banco tem uma divisão equilibrada entre produtos para pessoas físicas, empresas, governo e pequenas e médias empresas.

Apesar do sucesso operacional, as ações do banco – controlado pela União – ainda apresentam desconto frente aos pares, dada a desconfiança quanto a interferências do governo que afetem a eficiência da instituição.

Leia também:

Continua depois da publicidade

- Banco do Brasil (BBAS3) antecipa pagamento de dividendos no valor de R$ 966,4 milhões

- Tarciana Medeiros: conheça a primeira mulher a presidir o Banco do Brasil

“Sem dúvida, o mercado penaliza o Banco do Brasil. Acreditamos que um retorno sobre patrimônio líquido de 21% não justifica a precificação atual”, afirmou recentemente Marco Geovanne Tobias, CFO da companhia.

A CEO Tarciana Medeiros já chegou a afirmar que não há qualquer pressão para que o banco atue em linhas que não tragam resultado. E que não vê espaço para o banco atuar com política de crédito sem amparo técnico.

Mas para os analistas, o risco de interferência sempre vai existir enquanto o banco for estatal.

Continua depois da publicidade

“Existe uma preocupação do mercado com a possibilidade de maior uso do banco para concessão de créditos não rentáveis. Até o momento, ele vem fazendo o dever de casa”, explica Tahara. O desconto, que considera exagerado, pode diminuir, caso o banco entregue bom resultado também no segundo trimestre. “Isso reforçaria que a gestão atual está focada em gerar valor”.

Tahara enxerga que os fundamentos construídos desde 2016, aliados à transformação tecnológica, melhora no modelo de risco e gestão, não devem mudar facilmente.

Os mais céticos, como Matheus Sanches, sócio e analista da Ticker Research, desconfiam até da contratação de novos funcionários, como um desvio da eficiência do Banco do Brasil.

Recentemente, o banco abriu um edital de concurso para 4 mil funcionários, algo “incomum” no setor bancário, dada a tendência de redução de custos e de colaboradores diante da transformação digital. “Contratar funcionários para áreas de tecnologia faria sentido, mas para o comercial, não”, pontua. Para Sanches, será importante acompanhar a evolução da folha de pagamentos nos próximos anos, gerando custo extra e gestão pouco eficiente.

Na visão da XP, negociado a 0,7 vezes seu valor patrimonial (P/VP), o BB apresenta um desconto de 40% frente aos pares privados. “Vemos uma assimetria positiva para o banco estatal”, destacam os analistas na carteira recomendada de dividendos para junho.

Eles esperam que os proventos se tornem relevantes com um salto no payout em um cenário de maior capitalização, manutenção de tendência positiva de lucros e menores índices de inadimplência.

“Acreditamos que a carteira do BB seja defendida com uma margem financeira estável nas carteiras de crédito rural, consignado e CDC para funcionários públicos. Além disso, o banco também é menos dependente de volumes de varejo e tem uma base de clientes mais protegida”, apontam.

Para a XP, o banco está mais protegido de interferências políticas pelos comitês de capital e a Lei das Estatais. A corretora espera que BBAS3 valorize até o patamar de R$ 61 neste ano. A recomendação de diversos analistas consultados pela reportagem é comprar o papel até o teto de R$ 41,50 a R$ 52 para garantir uma margem de segurança e um bom retorno com dividendos.

You must be logged in to post a comment.