Publicidade

O segmento de fundos de investimento imobiliário (FII) se aproxima da marca de dois milhões de investidores e tem como principais características a geração de renda mensal e a simplicidade – se comparado com outras classes de ativos. Mas outro ponto tem chamado a atenção do mercado: os preços destes produtos.

Os FIIs – como são mais conhecidos – estão sendo negociados atualmente abaixo do valor patrimonial, ou seja, abaixo do valor considerado justo. O cenário abre oportunidade de bons negócios, mas como identificar as melhores opções e evitar armadilhas?

O InfoMoney ouviu especialistas e traçou um passo a passo para quem quer começar a investir em FIIs, reduzindo riscos e potencializando as chances de sucesso com os fundos.

Continua depois da publicidade

Segundo eles, a escolha do melhor portfólio passa pela diversificação, análise correta dos indicadores e atenção com erros comuns cometidos por iniciantes. Observando estes pontos, o investidor aumenta a chance de êxito em um mercado que vive um cenário inédito, de acordo com Thiago Otuki, economista do Clube FII.

“Temos um cenário único e interessante para os fundos imobiliários”, afirma. “Todos os segmentos do mercado estão sendo negociados com desconto em relação ao seu valor patrimonial e pagando dividendos bem acima da média histórica”, reflete Otuki.

Leia também:

Os FIIs estão realmente baratos?

Os FIIs captam recursos entre os investidores para a compra de imóveis que, posteriormente, podem ser alugados ou vendidos. As receitas obtidas nas transações – locação ou ganho de capital – são distribuídas entre os cotistas, na proporção em que cada um aplicou.

Diferentemente dos aluguéis da locação tradicional de imóveis, os rendimentos (dividendos) dos fundos imobiliários são isentos de Imposto de Renda, uma das principais vantagens do produto – especialmente para o investidor que busca a geração de renda passiva e recorrente.

Ao longo dos anos, o mercado de FIIs se desenvolveu e hoje há fundos focados desde a administração de escritórios até imóveis rurais, passando por shoppings, galpões logísticos, hospitais, agências bancárias e cemitérios.

Continua depois da publicidade

Nos últimos anos, porém, as restrições impostas pela pandemia da Covid-19 e condições macroeconômicas prejudicaram as operações desses fundos e suas cotas perderam valor na B3 – a Bolsa de valores brasileira.

Considerando o P/VPA (preço sobre valor patrimonial) dos fundos, é possível observar que até hoje as carteiras tentam se recuperar do período marcado pelas restrições na circulação de pessoas.

Quanto mais próximo de 1 estiver o indicador, mais perto o fundo estará do preço considerado justo. Acima deste patamar o FII é negociado com ágio e, abaixo deste nível, com desconto.

Continua depois da publicidade

Monitoramento semanal realizado pelo Itaú BBA mostra que segmentos como lajes corporativas (escritório) são negociados por até 63% do valor patrimonial – ou seja, um desconto de 37%. Embora em menor magnitude, o mercado inteiro de FIIs está descontado, como sinaliza o estudo, que toma como base o P/VPA médio dos setores.

O atual desconto dos fundos imobiliários chamou a atenção até de Luis Stuhlberger, renomado gestor da Verde Asset. Em conversa no podcast Stock Pickers, ele destacou a relação risco e retorno dos FIIs.

“É claro que tem risco de vacância, por exemplo, mas você já tem um desconto compatível com isso”, explica. Os fundos imobiliários estão com um dividend yield (taxa de retorno com dividendos) de 11% a 12% ao ano e estão baratos”, avalia Stuhlberger.

Continua depois da publicidade

Como identificar um FII barato?

Eduardo Mira – ou Professor Mira, como é conhecido – concorda com a análise de Stuhlberger (e de boa parte do mercado) de que os fundos imobiliários estão baratos e, consequentemente, há boas oportunidades no mercado.

O analista lembra, no entanto, que a escolha de um FII não pode se dar apenas pelo P/VPA – especialmente no caso dos fundos de “tijolo”, que investem diretamente em imóveis.

“Nos fundos de “tijolo”, temos uma avaliação dos imóveis que ocorre uma vez no ano e geralmente no final do período”, contextualiza. “Hoje, fevereiro, o valor patrimonial dos espaços está atualizado, mas se você ficar olhando este indicador ao longo do tempo, acabará se baseando em um valor de quase um ano atrás”, alerta.

Continua depois da publicidade

Ele afirma que se o P/VPA estiver muito baixo, provavelmente o investidor estará realmente comprando um fundo descontado, mas é preciso atenção com a análise isolada de um indicador, pondera.

Mira lembra ainda que a análise do P/VPA costuma ser mais precisa para os FIIs de “papel”, que investem em títulos de renda fixa ligados ao segmento imobiliário. Os papéis são indexados a índices de inflação e ao CDI (certificado de depósito interbancário) e os portfólios dos fundos acabam sendo ajustados constantemente.

Leia também:

Nem sempre o maior dividendo indica o melhor FII

Outro erro comum de investidores que acabam de entrar no mercado de fundos imobiliários é escolher um FII apenas pelo dividend yield ou, pior, pelo último dividendo distribuído pela carteira.

Em recente relatório, a Levante Investimentos chama atenção que eventos pontuais podem provocar um aumento súbito e bastante expressivo na distribuição de dividendos de um fundo imobiliário – e podem induzir o investidor menos atento ao erro.

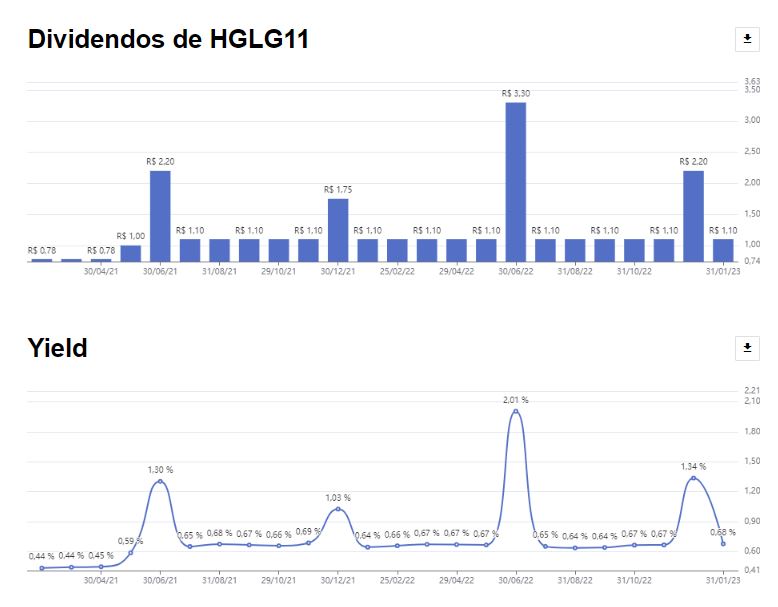

O CSHG Logística (HGLG11), por exemplo, distribuiu em dezembro R$ 2,20 por cota. O montante, porém, embute ganhos acumulados e só distribuídos extraordinariamente no final de cada semestre, como sinaliza a página do fundo no InfoMoney.

Quem olhar apenas para o rendimento de dezembro, pode imaginar que o dividend yield do HGLG11 é de 1,34% ao mês, quando na verdade, o normal seria um percentual em torno de 0,67% – referente a um dividendo de R$ 1,10 por cota que recorrentemente é distribuído pela carteira.

Diversificação para não errar na escolha do FII

Com mais de 500 mil seguidores no YouTube e no Instagram, Professor Mira geralmente é questionado sobre qual o melhor fundo imobiliário para se investir. Diante da constante pergunta, o analista é taxativo:

“Não compre apenas um, você tem de comprar alguns fundos imobiliários”, afirma o especialista, que aponta a importância da diversificação – alocar recursos em mais de uma carteira – em um portfólio de FIIs.

Mesmo considerando difícil, ele explica que um fundo imobiliário pode eventualmente virar uma dor de cabeça para o investidor. No entanto, a chance de 10 FIIs se tornarem um problema é muito reduzida, calcula.

“É mais fácil você ganhar na loteria do que errar em dez fundos imobiliários”, exagera.

Leia também:

Para ajudar na escolha e garantir uma boa diversificação, Mira sugere – especialmente para os mais iniciantes – escolher os três maiores fundos em patrimônio líquido de pelo menos quatro setores do mercado.

“Aproveita que agora está tudo tão descontado que nem os maiores fundos estão caros”, pontua o analista, que recomenda principalmente fundos dos segmentos de logística, shopping, recebíveis (FIIs de “papel”) e escritório – que estão bastante descontados.

Em termos de proporção, ele recomenda inicialmente algo em torno de metade fundo de “tijolo e metade funde de “papel”. Mas vê como positivo elevar a participação de tijolo dado o patamar da taxa básica de juros da economia nacional, a Selic.

Quanto mais elevada a Selic, mais rentável se torna a renda fixa, que acaba atraindo investidores da renda variável – e dos fundos imobiliários. Além das restrições impostas pela pandemia, o recente ciclo de alta do indicador – que subiu de 2% em janeiro de 2021 para os atuais 13,75% ao ano – explica a perda de atratividade dos FIIs.

“[Os FIIs] estão tão baratos que assim que a Selic começar a cair ou tiver alguma sinalização de queda, as cotas começarão a subir”, reflete Mira, que aposta no movimento contrário ao observado nos últimos anos, ou seja, queda dos juros e valorização dos ativos de maior risco, como os fundos imobiliários.

Leia também:

O que mais observar antes de comprar um fundo imobiliário

Além de uma carteira diversificada e a análise correta de importantes indicadores (como o P/VPA e o dividend yield), outros fatores podem ajudar no sucesso do investimento em fundos imobiliários. Relatório da Levante Investimentos aponta três deles:

Os imóveis do fundo e a qualidade de crédito: É importante saber a qualidade dos imóveis – ou dos ativos de crédito – que fazem parte da composição da carteira do fundo, a localização dos imóveis, os inquilinos, o preço que está sendo pago pelo metro quadrado e o tipo de contrato que o FII tem com os seus inquilinos.

Boa liquidez: por ser um “condomínio fechado”, o FII não permite que as suas cotas sejam resgatadas por seus investidores. Isso só pode ser feito na liquidação do fundo ou em seu vencimento, no caso de fundos que têm um prazo determinado. Dessa forma, o único modo de você se desfazer de sua aplicação é vendendo suas cotas a outro investidor, o que torna imprescindível conhecer a liquidez – volume de negociação – do fundo para não ter problemas na hora de tentar vender sua participação.

Preço de entrada: mesmo com todas as análises corretas e com um excelente fundo, observe o preço da cota. Se ele estiver caro, o retorno com dividendos será baixo, o que irá atrapalhar sua estratégia de renda.

Manutenção da carteira de FIIs

Os fundos imobiliários são produtos de renda variável e, por isso, tanto o valor das cotas como o montante dos dividendos podem oscilar ao longo do tempo. Diante da variação, surgem dúvidas sobre onde alocar novos recursos.

Defensor de aportes recorrentes, Otuki, do Clube FII, recomenda a manutenção do equilíbrio original da carteira – ou seja, a manutenção do peso dado inicialmente a cada fundo ou segmento.

“Se um fundo que tinha 10% de peso na carteira perdeu valor e passou a ter apenas 9%, é um sinal de que eu posso alocar mais recursos nele”, sugere Otuki. “A estratégia de rebalancear o portfólio tira a necessidade de novas análises e facilita a vida do investidor”, diz.

Ele pondera que a estratégia é válida desde que os fundos que apresentam desvalorização mantenham os bons fundamentos que motivaram o investidor a comprar as primeiras cotas.

Você confere mais dicas e a entrevista completa com o Professor Mira na edição desta terça-feira (31) do Liga de FIIs, apresentado por Maria Fernanda Violatti, analista da XP, Thiago Otuki, economista do Clube FII, e Wellington Carvalho, repórter do InfoMoney.

Produzido pelo InfoMoney, o programa vai ao ar todas as terças-feiras, às 19h, no canal do InfoMoney no Youtube. Você também pode rever todas as edições passadas.

You must be logged in to post a comment.