Publicidade

O S&P 500 disparou 8,6% no último mês, saindo de uma baixa aos 4.100 pontos para próximo do pico do ano, aos 4.550 pontos. O motivo por trás deste rali inesperado é o possível fim do aperto monetário pelo Federal Reserve (Fed, o banco central dos Estados Unidos). A última alta de juros pelo banco central americano foi em julho, e o mercado trabalha com a hipótese de ter sido a última.

Mas há pelo menos duas outras injeções de ânimo na Bolsa americana: de um lado, a expectativa de que os cortes nos juros comecem em breve; de outro, a esperança de que o cenário de recessão não se concretize.

A ferramenta CME FedWatch indica uma chance de 43,6% de corte de 0,25 ponto percentual nos juros já na reunião de março de 2024. Para maio, a chance aumenta para 50,1%. No histórico, são dados que deixam o investidor otimista. Em média, o Fed leva nove meses para começar a cortar os juros após a alta final do ciclo – o que, dessa vez, coincidiria com a reunião prevista para maio de 2024.

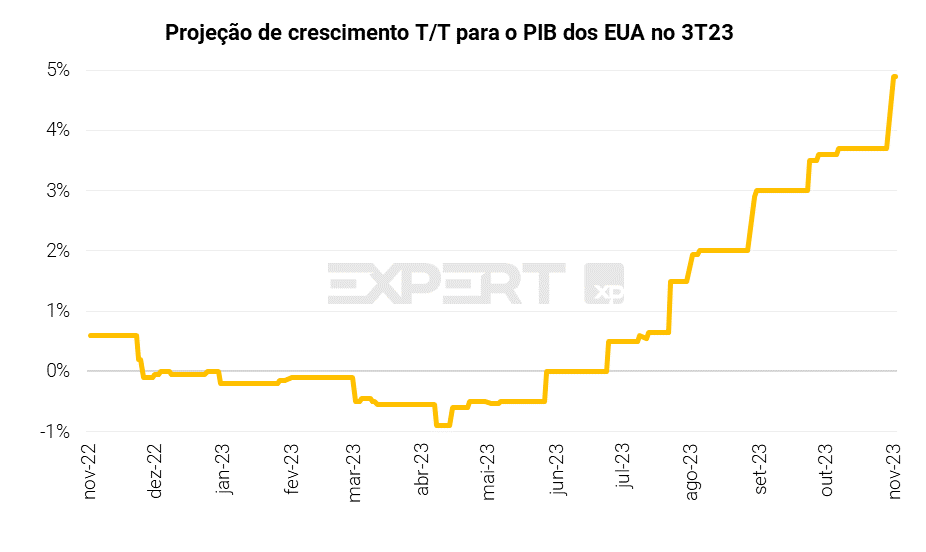

No assunto recessão, 2023 ensinou que projeções são efêmeras. Entre abril e maio deste ano, a expectativa por uma recessão nos Estados Unidos estava no auge. As projeções mostravam que o Produto Interno Bruto (PIB) seria negativo em até 1% no terceiro trimestre. Até o fim de maio, o S&P mal ultrapassou os 4.200 pontos.

A realidade foi outra: o PIB do terceiro trimestre foi de 4,9% e superou as expectativas até dos mais otimistas dos economistas. Em linha com o crescimento econômico, os resultados das empresas no mesmo período cresceram 5,9% – primeira alta anual desde o segundo trimestre de 2022 –, ante uma projeção de alta de 0,6%.

“As companhias se preparam para um cenário macroeconômico mais desafiador desde meados de 2022, com esforços nos cortes de custos e otimização de processos para manter margens operacionais numa eventual desaceleração do crescimento das receitas”, diz relatório da XP Research, assinado por Paulo Gitz.

Continua depois da publicidade

Cerca de 62% das companhias listadas no S&P se superaram em vendas e 83% em lucros. Entretanto, estes dados positivos não foram refletidos completamente na valorização das ações.

“Como nos dois trimestres anteriores, o mercado teve uma reação bastante discreta aos resultados melhores do que o esperado, enquanto os preços das ações das empresas que relataram perdas foram mais profundamente punidos”, diz relatório de análise da temporada de balanços da BlackRock.

Leia também:

Continua depois da publicidade

Rali de fim de ano

O cenário é positivo para os últimos dias do ano. O Goldman Sachs acredita que a próxima leitura do PIB deverá indicar revisão para cima, para 5,2% na base anualizada do terceiro trimestre. Entretanto, para o quarto trimestre, a projeção do banco é de que atividade econômica fiquei em 1,4%.

É uma desaceleração em relação ao crescimento forte do terceiro trimestre, mas ainda é um crescimento. Também é preciso ter em mente que o ano inteiro de 2023 foi uma surpresa em relação a atividade econômica do país.

Andressa Durão, economista da ASA Investments

Em um sinal encorajador, cerca de 55% do S&P 500 voltou a ser negociado acima de suas médias móveis de 200 dias na segunda metade de novembro. Esse nível não era alcançado há quase dois meses, segundo a Reuters.

Outra sinalização positiva vem do mercado futuro dos Estados Unidos. Um relatório de outubro mostrou que especuladores mantinham posições “compradas líquidas” em contratos futuros do S&P 500 na Bolsa de Chicago pela segunda semana consecutiva. Isso não acontecia há 70 semanas, dizia o relatório do fim de outubro da Comissão de Negociação de Futuros de Commodities.

Continua depois da publicidade

Marília Fontes, sócia-fundadora da Nord Research, acredita que o momento é propício para exposição ao risco. “No próximo ano deve começar um movimento de precificação do início dos cortes de juros. Não só nos Estados Unidos, como na Europa também”, diz. “Para o investidor que monta a sua carteira olhando para o longo prazo, existe um ciclo de ganhos nessa virada de cenário”.

Durão, da ASA, não acredita que o corte de juros será tão rápido. A projeção da gestão é de um primeiro corte somente no segundo semestre, se a inflação sair da faixa dos 3% e se encaminhar mais para a meta de 2%.

Entretanto, ela acredita que isso não necessariamente travaria o ganho das ações. “Não vemos mais recessão no cenário base para 2024. Se a atividade continua positiva, a inflação caminhando para a meta, os juros estabilizados, isso ainda é um cenário positivo”, diz.

Continua depois da publicidade

Leia também:

Onde investir?

Análises técnicas indicam que, se o S&P 500 conseguir ultrapassar a faixa dos 4.558 pontos, o índice chegaria a 4.780 ao fim de dezembro. O fechamento nos rendimentos dos títulos do Tesouro dos EUA (Treasuries) no último mês favorece os ativos de risco.

No C6 Bank, a visão é mais cautelosa em relação às ações norte-americanas, pois o momento ainda seria de capturar ganhos com os títulos de renda fixa, que estão na máxima histórica desde os anos 2000.

A imprevisibilidade da economia aumenta a tendência de volatilidade da Bolsa para os próximos meses. Acreditamos que o índice deve subir no curto prazo, mas com alguma correção ao longo de 2024”, diz. “Com a renda fixa pagando juros tão atrativos, neste momento acreditamos que oportunidade continua nos títulos.

Larissa Frias, coordenadora de investimentos do C6 Bank

Já a recomendação do Goldman Sachs é, basicamente, diversificar onde for possível. “Esperamos que os retornos em taxas, crédito, ações e commodities excedam o caixa em 2024. Cada um oferece proteção contra um risco diferente, portanto, um mix equilibrado de ativos deve substituir o foco no caixa de 2023 por duração nas carteiras”, diz relatório do banco.

Mesmo com uma visão mais conservadora, a carteira do C6 também tem posição em ações. Frias afirma que são posições mais defensivas e pontuais, em ações selecionadas. “Olhamos papel a papel, para achar as opções mais sólidas e resilientes. Estamos posicionados em ações de energia, finanças, saúde e tecnologia”, diz a coordenadora, sem citar nomes.

Em novembro, a carteira recomendada de ações internacionais das corretoras estava concentrada em tecnologia e finanças. As principais indicações eram Microsoft, Alphabet, Amazon, Apple e Berkshire Hathaway.

You must be logged in to post a comment.