Publicidade

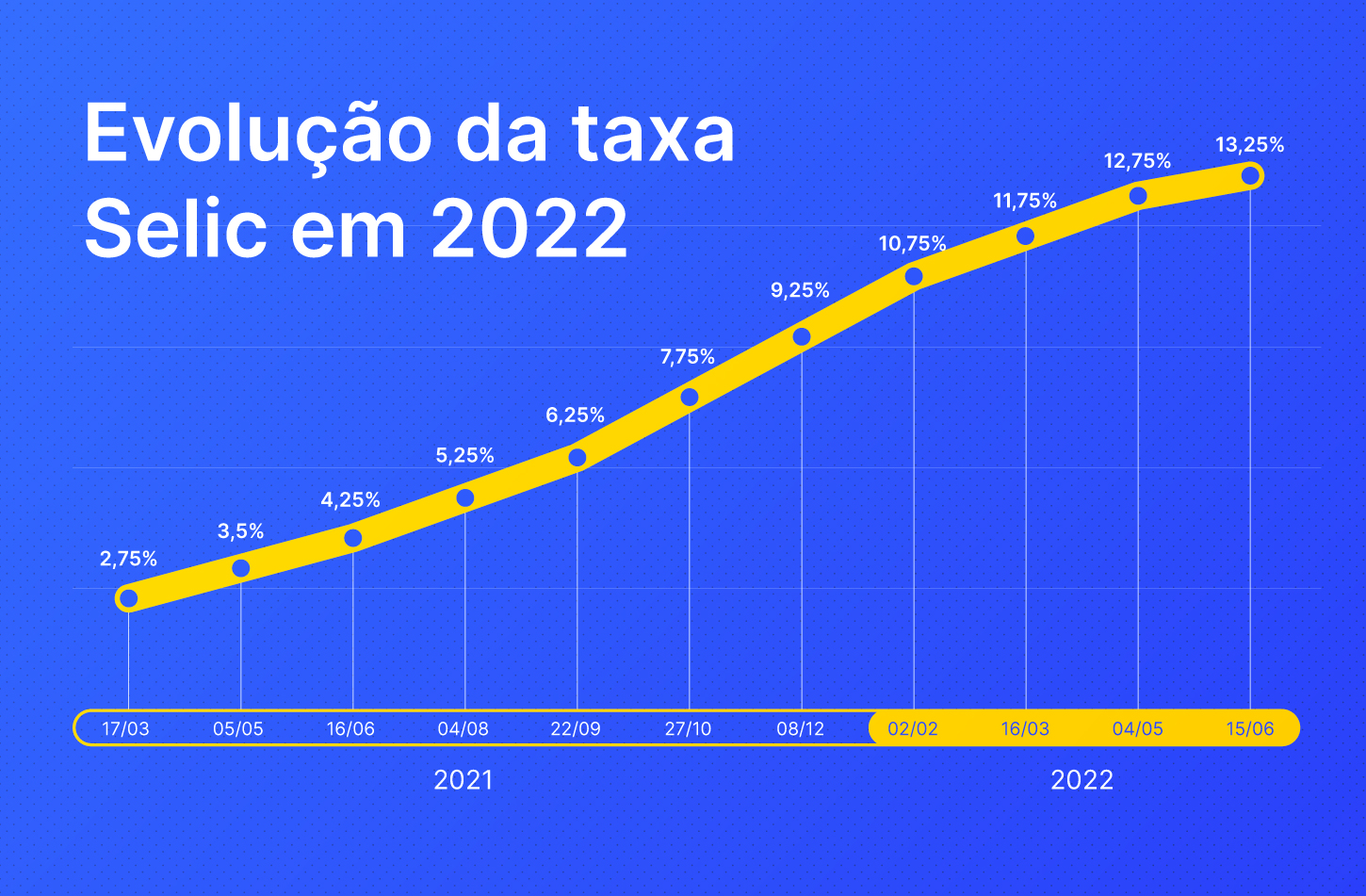

A elevação da taxa básica de juros, a Selic, para o patamar de 13,25% pegou poucos (se é que alguém) de surpresa na semana passada. A alta de meio ponto percentual era a aposta praticamente unânime entre os gestores de fundos – o que não significa que tenham opiniões convergentes sobre as últimas decisões do Comitê de Política Monetária (Copom) do Banco Central.

Enquanto boa parte dos gestores demonstram acreditar que as sucessivas surpresas negativas relacionadas à inflação não deixaram outra alternativa para o Copom, a não ser continuar elevando os juros, algumas vozes começam a verbalizar que a Selic passou do ponto a essa altura do campeonato.

Na turma dos que acreditam que houve um “tremendo exagero” está Guilherme Abbud, fundador e diretor de investimentos da Persevera Asset Management. “Por todas as cicatrizes em relação à inflação no passado, o Brasil acaba sempre exagerando no ciclo de alta e usando muito mais taxa do que precisaria”, afirma. Sua avaliação é de que o Copom poderia ter parado de elevar os juros antes, embora seja difícil cravar em qual patamar.

Continua depois da publicidade

Em uma visão ex-ante, levando em conta as expectativas, Abbud afirma que os juros reais projetados para os próximos anos rondam a casa dos 6,5% ao ano, “mais do que suficiente” para desaquecer a atividade e segurar os preços. Mas dado que os efeitos da política monetária levam alguns meses para aparecer, a inflação continua subindo enquanto o ciclo de alta da Selic está em andamento, mantendo os juros reais ex-post (verificados no momento atual) muito baixos por um tempo, explica.

“Há uma impressão de que os juros reais de equilíbrio no Brasil estão entre 3% e 4% ao ano, e já estamos em mais de 6%”, afirma. “Mas temos fantasmas do passado [de hiperinflação]. O trauma é tão grande que, de certa forma, se faz uma escolha por pecar pelo excesso”.

O risco é levar o País a mergulhar em uma recessão econômica – os gestores ouvidos pelo InfoMoney, em grande parte, já preveem crescimento zero (ou até negativo) do PIB em 2023.

Abbud faz coro com outros gestores, como Rogério Xavier, da SPX Capital, para quem o Brasil não tem condições de manter por um prazo dilatado juros reais de 6%, patamar que considera “exagerado”. “Não vejo qual é a vantagem de o BC continuar subindo os juros mais do que já estão”, disse em entrevista recente ao Valor Econômico.

Na ponta oposta estão economistas como Daniel Weeks, sócio da Garde Asset Management. “Se a alta da Selic fosse demais, alguém teria de estar projetando a inflação abaixo da meta. Não consigo ver nos preços do mercado os agentes achando que foi excessiva”, afirma.

Em sua visão, o ciclo de elevação da Selic foi maior e mais intenso do que o inicialmente imaginado porque o problema se mostrou pior. “Vivemos uma inflação que, em boa parte, é global, o que a leva a estar mais resistente”, diz Weeks. O economista ressalta que por conta da memória inflacionária, mecanismos de indexação ainda remanescentes na economia tendem a perpetuar choques. “As expectativas pioraram e o Banco Central reagiu fortemente. É um fato, e por isso reagiu mais que outros bancos centrais”.

Continua depois da publicidade

Para Weeks, embora parte do mercado tenha a percepção de que o Banco Central aplicou uma dose excessiva do remédio, se estivesse perseguindo a ferro e fogo a meta de inflação o Copom precisaria elevar a Selic ainda mais nas próximas reuniões. No mercado, a expectativa é de que os juros subam 0,25 ou 0,50 ponto percentual na reunião do Copom marcada para o início de agosto.

Os modelos adotados pelo Banco Central, explica Weeks, estimam que cada elevação de 1 ponto percentual da Selic tem como efeito uma redução de 0,30 ponto percentual no IPCA. “O BC tem um IPCA projetado de 4% [para 2023] no seu modelo, o que ainda demandaria baixar a inflação em 0,75 ponto [para chegar ao centro da meta de 3,25%]”, diz. Na ponta do lápis, isso exigiria juros de 2 a 2,5 pontos percentuais mais altos que os atuais.

Modelo > balanço de riscos?

Não parece ser o que o Banco Central pretende fazer com a Selic daqui por diante – ao menos na interpretação do mercado. Tanto no comunicado divulgado após a reunião de semana passada quanto na ata, publicada na terça-feira (21), a autoridade monetária falou em trazer a inflação “para o redor da meta no horizonte relevante”, deixando de usar a expressão “centro da meta”.

Continua depois da publicidade

“Foi um primeiro reconhecimento oficial de que será muito difícil chegar na meta no que vem, uma tentativa de levar as pessoas a não serem extremamente rigorosas com o centro da meta”, diz Ivo Chermont, sócio e economista chefe da Quantitas Asset Management.

Weeks, da Garde, lembra que o sistema de metas de inflação pressupõe alguma flexibilidade, razão pela qual são estabelecidas bandas de variação – em 2023, por exemplo, a meta será cumprida se a inflação ficar entre 1,75% e 4,75%, dada a margem de 1,5 ponto percentual sobre o ponto central de 3,25%.

“Se for bem comunicado, há como fazer uma convergência da inflação que evite uma recessão muito forte na economia”, afirma, destacando que uma elevação muito elevada seguida por cortes bruscos não seria produtiva. “O BC não pode ser mais realista que o rei, não tem porque gerar uma volatilidade tão grande na atividade para deixar inflação no centro da meta”.

Continua depois da publicidade

Daniela Lima, economista da Kinea Investimentos, lembra que os mesmos modelos que indicam a necessidade de juros além dos 15% ou 16% agora sugeriam que a Selic caminhasse para zero no auge da crise pela pandemia de coronavírus, eclodida em 2020. “O ponto crucial é que o BC tem uma meta clara, e não pode ser leniente. Mas cabe ao Copom observar o modelo e também os balanços de risco”, diz.

Para Chermont, diante dos desequilíbrios decorrentes da pandemia, o mundo vive um momento de “retirada dos excessos” que levaram ao cenário de inflação. “Isso pressupõe um certo aperto, e um dos canais é a redução da atividade econômica”, diz. Em sua visão, o Banco Central não passou do ponto com a Selic – mas uma discussão legítima é o tamanho da meta de inflação que deveria perseguir.

“Existe um debate de que sendo a inflação um problema global, até que o mundo não combata os excessos, o Banco Central estaria tentando controlar o incontrolável [ao elevar os juros]”, diz. “É justo, mas demanda uma discussão no fórum adequado, como o CMN (Conselho Monetário Nacional), que eventualmente poderia alterar a meta de inflação”.

Continua depois da publicidade

O peso do fiscal

Sylvio Castro, sócio e CIO da Grimper Capital, afirma que a discussão sobre o tamanho da alta da Selic realizada até aqui está “longe do óbvio”. “Não foi um ciclo tranquilo, foi um baita aperto, mas não acho que que o BC terá coragem de anunciar o encerramento enquanto não conseguir ver a expectativa ancorando no centro da meta”, diz. “E corre um risco enorme de apertar demais a atividade, pagando o preço de uma situação fiscal mais conturbada no médio prazo”.

Para Castro, a questão fiscal está na raiz do problema. A proximidade das eleições de outubro e as tentativas do governo de melhorar sua imagem perante a população, adotando medidas que demandam gasto público na tentativa de aliviar os efeitos dos preços mais altos, levam o mercado a uma percepção de piora nas contas públicas para os próximos anos.

Essa é pelo menos parte da explicação para que o câmbio se mantenha em níveis elevados, segundo Castro. O dólar valorizado é um dos fatores que dificultam ainda mais chegar a um equilíbrio nos preços. “Historicamente, quando os preços das commodities sobem, nossa moeda fica mais forte demais [já que o Brasil é exportador de matérias-primas], o que é particularmente verdade quando os juros estão muito altos. A pergunta é: por que continuamos com a moeda fraca?”, questiona.

O dólar era cotado a R$ 5,16 na manhã desta quarta-feira (22), tendo chegado à casa dos R$ 5,70 ao longo do primeiro trimestre. “A percepção é de que a questão fiscal, no curto prazo, está equacionada pelo boom das commodities e a própria inflação [que elevaram a arrecadação pelos governos], mas isso é cíclico. E por isso, faz preço no câmbio e impede a inflação de ceder mais rapidamente”.

Decisões de investimentos

Os cinco gestores ouvidos pelo InfoMoney acreditam que o ciclo de alta da Selic pode ser encerrado na reunião de agosto. Mas nem todos estão totalmente convictos sobre isso, razão pela qual a maneira como posicionam suas carteiras diverge.

Algumas gestoras, como a Garde, têm evitado tomar grandes posições em juros, em função das incertezas presentes no cenário. “Com o ciclo se aproximando do fim, a curva de juros prefixados poderia fechar [com as taxas diminuindo], mas não estamos isolados do mundo, que é inflacionário e com juros para cima. Não estamos operando muito nesse mercado”, diz Weeks. Na Bolsa, a preferência é por ações de empresas exportadoras, muito ligadas ao segmento de commodities, que podem se beneficiar da conjuntura atual.

Na Kinea, a maior parte da alocação está nos mercados internacionais, segundo Daniela. “Vemos mais oportunidades lá fora do que aqui dentro. Estamos esperando melhores pontos de entrada no Brasil”, afirma.

Na Grimper, a opção atual é por manter “um pé em cada canoa”, com apostas distintas no mercado de juros, em posições menores do que o usual.

“Estamos comprados em NTN-B [título público cuja remuneração é atrelada ao IPCA], mas mantemos também uma posição de valor relativo, parte comprada em NTN-B e parte tomada em juros prefixados [apostando na alta], ainda trabalhando com um cenário em que a inflação sobe mais um pouco”, explica Castro. “Achamos que o BC pode parar de subir os juros na próxima reunião. Mas não dá a menor pinta de quando iniciará o ciclo de corte”.

Na Quantitas, a gestão tem prezado também por operações de valor relativo – mais do que da direção do mercado em geral, seus ganhos advêm do comportamento de um ativo em relação a outro. “Enxergamos duas distorções na curva de juros, que ainda têm espaço para continuar: de um lado, ela precifica pouca redução da Selic entre o fim de 2023 e início de 2024; de outro, os níveis de inflação implícita entre 2026 e 2028 rodam a 7%, o que parece muito”, explica Chermont. É nesses vértices da curva que as operações de renda fixa da casa se concentram no momento.

Abbud, da Persevera, observa uma oportunidade para os investidores – aos poucos e com disciplina – começarem a alongar o prazo de suas aplicações. “Tanto as taxas de juros reais quanto nominais parecem muito acima do preço de equilíbrio de longo prazo”, diz. “É um desafio, pois a curva de juros já abriu bastante em movimentos brutais. Mas é a típica situação em que deveríamos aproveitar para estender ou até perpetuar as taxas mais altas. Garantir 12,5% ao ano de rentabilidade por dez anos parece uma boa oportunidade”.

O que os especialistas da XP recomendam para você? Clique aqui e faça uma simulação de investimentos gratuita, sem robôs

You must be logged in to post a comment.