Publicidade

O investimento em fundos multimercados pode ser interessante para uma parcela da carteira, uma vez que os gestores conseguem realizar investimentos mais sofisticados e não acessíveis ao investidor pessoa física comum.

Nesta categoria de fundo, os gestores possuem flexibilidade para variar suas estratégias e acessar oportunidades no mundo inteiro, nos mercados de bolsa, câmbio e juros, em posições compradas ou vendidas.

Por meio do multimercado, o gestor pode, por exemplo, apostar na queda de uma bolsa internacional, no aumento dos juros de um país ou na alta de uma moeda.

Continua depois da publicidade

Atualmente, é possível encontrar fundos de boas gestoras com aplicações mínimas de R$ 500, R$ 1 mil e R$ 5 mil, antes acessíveis apenas aos milionários.

Mas em quais multimercados os brasileiros mais investem?

Um levantamento do IM+, aplicativo do Infomoney, mostra o ranking das maiores alocações, dentro de mais de R$ 80 bilhões em patrimônio mapeado.

Continua depois da publicidade

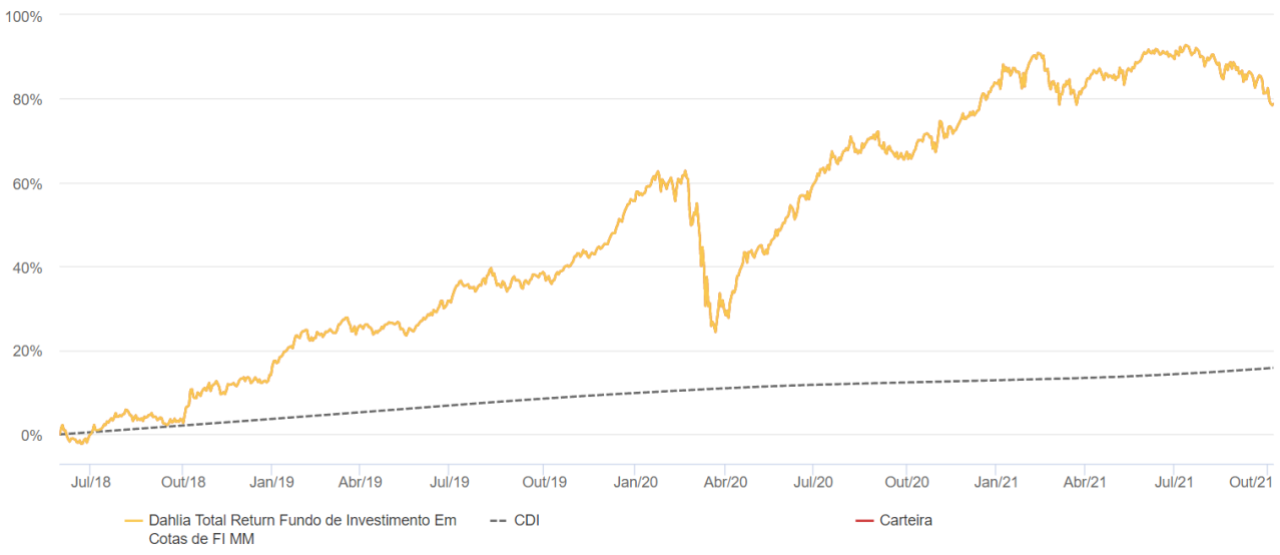

1º – Dahlia Total Return

Na liderança ficou o Dahlia Total Return. Apesar da classificação como multimercado, o fundo é focado em ações no Brasil e no mercado internacional.

O fundo utiliza análise macro global e fundamentalista para selecionar ativos com maior potencial de valorização nos mercados à vista e de derivativos em renda variável, renda fixa, moedas e commodities.

Continua depois da publicidade

Tem como objetivo, o retorno de 10 a 15% ao ano, no longo prazo, com uma volatilidade esperada entre 8 e 14% ao ano.

A estratégia possui usualmente de 25 a 30 posições compradas, com alocações entre 1 e 8% da carteira cada.

Sediada na cidade de São Paulo e fundada em 2018, a Dahlia Capital Gestão de Recursos Ltda. tem mais de R$ 4 bilhões em ativos sob gestão, com atuação nas estratégias de Multimercados e Ações.

Continua depois da publicidade

A equipe de investimentos é liderada por José Aurino da Rocha Neto e Felipe Mitsuo Hirai, que são responsáveis pela tomada de decisão e gestão dos portfólios, contando com o suporte de um time de analistas focados no acompanhamento e modelagem de empresas.

Ambos com mais de 20 anos de experiência no mercado,José já atuou em instituições como Credit Suisse e Apex Capital.

Felipe trabalhou em instituições como Hedging Griffo e Bank of America Merrill Lynch, cobrindo setores de commodities na América Latina.

O fundo rende cerca de 515% do CDI, desde seu início em 2018, como mostra o gráfico abaixo, extraído do comparador de investimentos do InfoMoney:

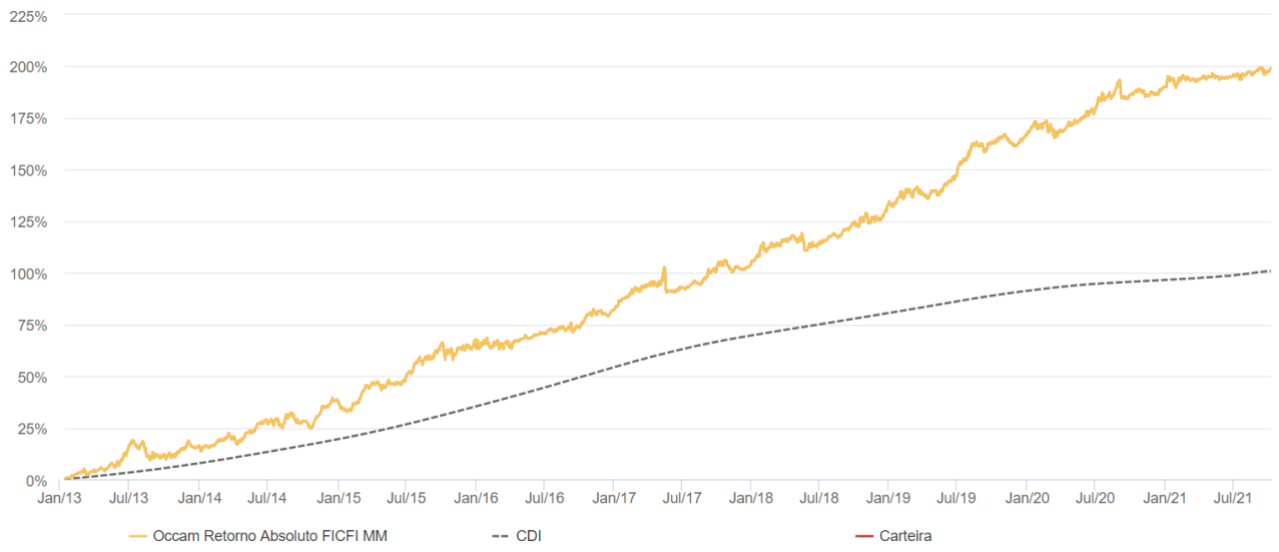

2º – Occam Retorno Absoluto

Em segundo lugar está o fundo Occam Retorno Absoluto Multimercado, cuja estratégia consiste em investir em mercados de risco, podendo se utilizar de instrumentos tais como ações, câmbio e juros, no mercado local e internacional.

Além disso, a política de investimento adotada possibilita o investimento de até 20% do seu patrimônio na aquisição de cotas dos fundos sediados no exterior.

O Occam Retorno Absoluto tem como objetivo retornos superiores ao CDI no longo prazo.

A gestora nasceu de um spin-off da Brasil Plural. Sediada no Rio de Janeiro, possui mais de R$ 9 bilhões em ativos sob gestão, com atuação nas estratégias de Multimercados e Ações.

Possui mais de 25 colaboradores, entre eles o executivo responsável por definir as estratégias de investimento da gestora, conhecido como Chief Investment Officer (CIO), Carlos Eduardo (Duda) Rocha.

Duda é engenheiro pela PUC/RJ e pós-graduado em mercado de capitais pelo IBMEC/RJ. Iniciou sua carreira em 1995 no Banco Pactual, de 2006 a 2008, geriu o Fundo Pactual Capital Partners, fundo exclusivo dos ex-sócios do Pactual.

Foi o gestor de renda variável da área de asset management do UBS Pactual até setembro de 2009. A partir de 2010, foi o diretor responsável pela área de gestão de recursos do grupo Brasil Plural, até sair para formar a Occam Brasil.

O fundo rende cerca de 195% do CDI, desde seu início em 2013, como mostra o gráfico abaixo:

3º– Legacy Capital

Na terceira colocação, o fundo da gestora Legacy busca ter uma carteira diversificada, investindo principalmente nos mercados de juros do Brasil, juros internacionais, moedas, ações brasileiras, ações internacionais, e em menor proporção, nos mercados de commodities.

Seu objetivo é buscar, por meio de estratégias de investimento baseadas em cenários macroeconômicos de médio e longo prazos, rentabilidade acima do CDI, com uma volatilidade esperada de 7% a.a.

Fundada em 2018, a Legacy possui sede na cidade de São Paulo e tem mais de R$ 13 bilhões em ativos sob gestão, com atuação em Renda Fixa e Multimercados.

A equipe de investimentos é liderada por Felipe Guerra e mais 35 colaboradores.

A gestão é feita por uma equipe de especialistas em diferentes classes de ativos no Brasil e no exterior, suportada pela área de pesquisa Micro e Macroeconômica.

O CIO, Felipe Guerra, foi ex-diretor de tesouraria do Banco Santander e membro do comitê executivo. Antes de ingressar no Santander em 2005, foi trainee e trader de fx e opções no Citibank. É formado em engenharia de produção pela UFRJ e possui o certificado CFA.

O Legacy Capital Multimercado rende cerca de 240% do CDI, desde seu início em 2018, como mostra o gráfico abaixo:

4º – Verde AM Scena Advisory

Em quarto lugar, está o fundo Verde AM Scena, cujo posicionamento se baseia em maior parte entre instrumentos de renda fixa pré-fixados, pós- fixados e inflação de acordo com o cenário, além de estratégias de ações long bias (viés de ter posições compradas, mas com possibilidade de ter algumas posições vendidas), moedas, commodities e equities.

O objetivo do fundo é gerar retornos consistentes no médio e longo prazo, superando o CDI.

A Verde Asset Management foi fundada em 1997, com sede em São Paulo, pelo renomado gestor Luis Stuhlberger. Possui mais de R$ 55 bilhões em ativos sob gestão.

A equipe é formada por gestores, estrategistas, analistas de ações e economistas. A Verde AM faz a gestão de fundos nas estratégias Multimercado Brasil, Ações e Multimercado Global e Ações Brasil.

O Verde AM Scena Advisory rendeu cerca de 170% do CDI, desde seu início em 2017, como mostra o gráfico abaixo:

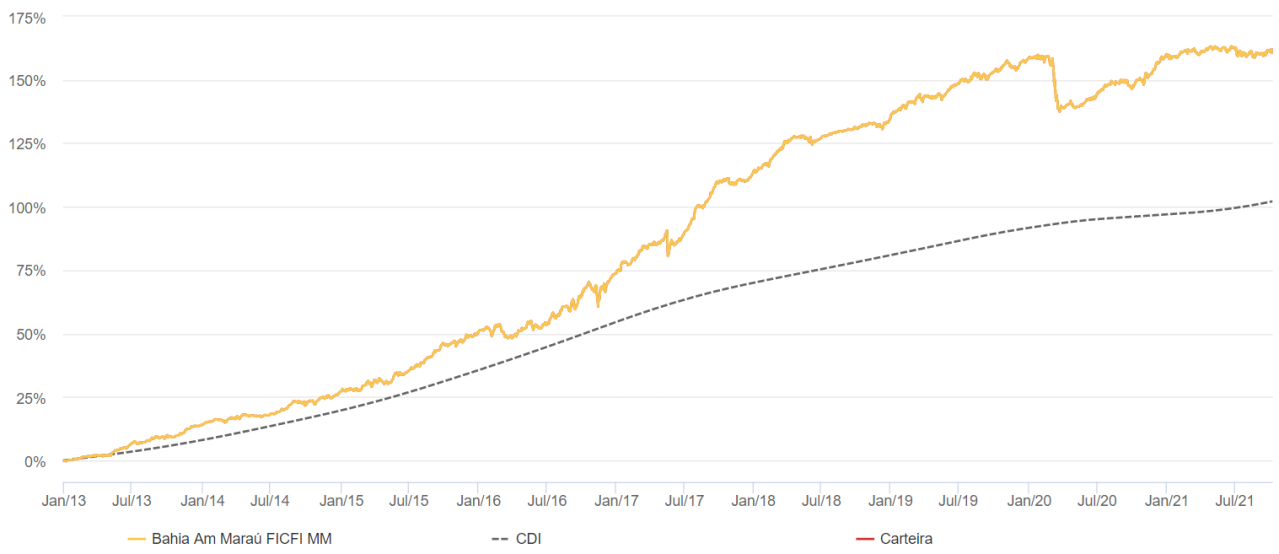

5º – Bahia AM Maraú

O fundo busca oportunidades, principalmente, nos mercados de juros pré e pós-fixados, índices de preços, moedas estrangeiras, renda variável e derivativos diversos.

O Maraú também pode, por meio dos fundos investidos, manter até 20% dos seus recursos em ativos financeiros negociados no exterior.

Lançado em 2012, o fundo possui objetivo de retorno de CDI+6% a.a. no longo prazo com uma volatilidade esperada entre 4 e 8% ao ano.

A Bahia Asset atua nas estratégias de Multimercados e Ações, com mais de R$21 bilhões de ativos sob gestão.

Gestora fundada em 2011, sediada na cidade do Rio de Janeiro, possui mais de 95 colaboradores, entre eles os responsáveis pela tomada de decisão e pela gestão dos portfólios, Gustavo Daibert e Thiago Mendez.

Gustavo Daibert, responsável pelas estratégias de Renda Variável, formado em engenharia mecânica-aeronáutica pelo ITA, trabalhou como engenheiro de planejamento na Embraer. Em seguida na Bahia Asset em 2007 como analista de empresa e 5 anos depois assumiu a posição que se encontra até hoje.

E o Thiago Mendez, responsável pelas estratégias de Renda Fixa, é economista pela PUC-Rio. Ingressou no Grupo Bahia em 2006 como estagiário e tornou-se analista no ano seguinte. Ao longo do tempo operou mesas de juros internacionais, nacionais e moedas, até que em 2020 assumiu o posto como gestor.

O Bahia AM Maraú rende cerca de 160% do CDI, desde seu início em 2013, como mostra o gráfico abaixo:

Como analisar e organizar sua carteira de investimentos?

Agora que você conheceu os fundos multimercados preferidos dos investidores, lembramos que a diversificação dos recursos em diferentes classes de ativos e instituições financeiras pode dificultar o acompanhamento e controle do patrimônio.

Entrar no site de cada casa para classificar seus investimentos em uma planilha de excel pode dar trabalho e tomar muito tempo.

Visando solucionar este problema, o IM+ é um aplicativo gratuito que consolida todas as suas finanças de bancos, corretoras e FGTS, de forma automática!

No app, você ainda acompanha:

- Notícias e conteúdos relevantes

- Gerenciamento de gastos e ganhos

- Categorização de seus gastos pessoais

- Consolidação automática de investimentos

- Categorização dos seus investimentos

- Alocação por classes de ativos

- Avisos de pagamentos de proventos (dividendos, juros e rendimentos)

- Planilha com visão detalhada dos investimentos

- Exportação dos dados da planilha da carteira

- Fundamentos e informações de ações, FIIs e fundos de investimentos

- Rentabilidade da carteira

- Gráfico de evolução patrimonial

- Resumo mensal

- Disponibilidade e prazos de liquidez

- Inclusão manual de ativos

You must be logged in to post a comment.