Publicidade

Utilizando modelos matemáticos e estatísticos, a análise quantitativa pode ser aliada dos investidores no entendimento das tendências do mercado. Especialmente hoje, nesta Super Quarta (2), quando saem as decisões de política monetária no Brasil e nos EUA, traçamos o que há por trás do comportamento recente do Ibovespa.

Segundo José Raymundo Faria Júnior, sócio e analista da Wagner Investimentos (WIA), do ponto de vista gráfico, as commodities têm tido peso especialmente negativo para a Bolsa. “Ações de Vale (VALE3), Gerdau (GGBR4) e Usiminas (USIM5) estão caindo muito, ajudando a derrubar o Ibovespa”, disse.

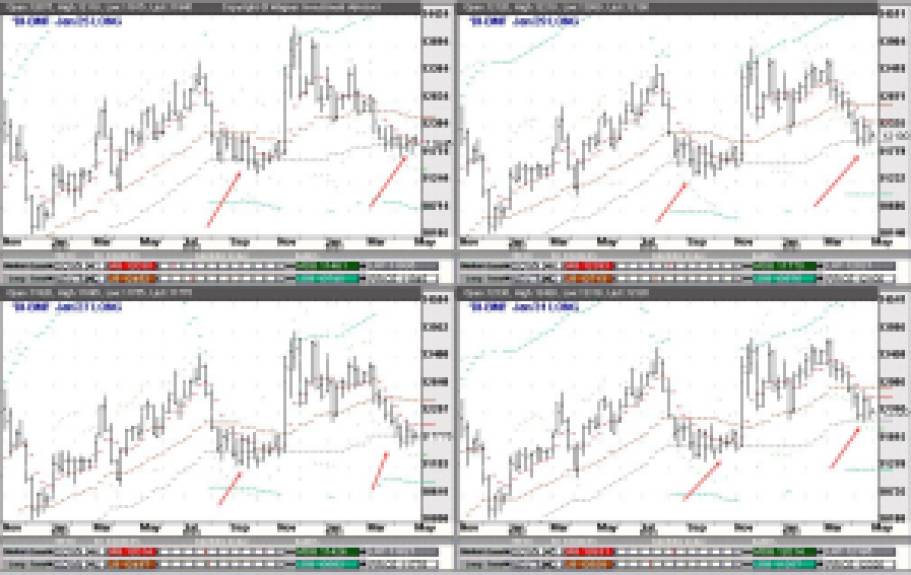

Isso vem se desenhando [conforme gráficos logo abaixo] desde o final do período eleitoral, em 2022. “Tivemos a volatilidade das eleições, mas, passado esse período, o Ibovespa passou a ter uma tendência de baixa, coincidindo com a desvalorização das commodities”, destaca.

Ele observa ainda um recuo dos DIs, com vencimentos em 2031 – que influenciam mais a Bolsa –, após o período eleitoral. Dessa forma, analisa, o Ibovespa poderia “estar mais valorizado”.

“Pelo DI (após a eleição), o Ibovespa poderia estar mais alto, mas não está. O que significa que há outras coisas atrapalhando, como as discussões do ambiente interno”, disse, em referência ao arcabouço fiscal.

Além do peso das empresas de matérias-primas, ele aponta o desempenho do próprio S&P500, como negativo, ajudando a reduzir o apetite ao risco no Ibovespa.

Continua depois da publicidade

Ibovespa

“Bem ou mal, o S&P está em uma tendência de baixa, há bastante tempo; e os DIs ainda estão em uma tendência de alta no longo prazo [veja mais abaixo]”, disse, apesar de uma melhora no curto prazo.

“Do ponto de vista gráfico, o maior detrator do Ibovespa vem sendo as commodities”, avalia.

Gráficos médio prazo (Ibovespa, S&P500, índice de commodities e DI-31)

Continua depois da publicidade

Análise quantitativa: DIs

Segundo Júnior, os DIs com vencimentos em 2025, 2027, 2029 e 2031 apresentam tendência de alta no longo prazo, desde novembro de 2021.

Ele pontua [conforme flechas vermelhas marcadas abaixo] que os juros, durante o período eleitoral do ano passado, até outubro, tentaram uma reversão da tendência, mas voltaram a subir.

Agora, analisa Júnior, conforme avance a questão fiscal, com o arcabouço, sobretudo se for incluído um “enforcement” na proposta, assim como se o Federal Reserve parar de aumentar os juros, os DIs com vencimentos mais longos tendem a recuar.

Continua depois da publicidade

Gráficos dos juros futuros (DIs)

“A questão fiscal e os treasuries pegam nos DIs mais longos. Eles estão numa região em que podem seguir caindo”, disse. “Vai depender desses dois drivers, mas o cenário interno é que deve impactar mais”, acrescentou.

Comunicados de Copom e Fed

Sobre os vencimentos mais curtos, mais sensíveis ao Copom, o analista pontua que, como a Selic não deve ser cortada, na reunião desta quarta-feira, conforme aposta majoritária do mercado, as expectativas ficam por conta do tom do comunicado, após a decisão.

Continua depois da publicidade

“Mesmo com um tom mais duro, o DI-24 pode abrir um pouco acima dos 13,30% (na quinta), mas voltar, em seguida, a um equilíbrio de curto prazo”, pondera.

Gráfico abaixo dos DIs com vencimento em 2024 mostram o movimento anterior e posterior às reuniões do Copom em fevereiro e março (tom duro dos comunicados elevou os DIs)

Em relação ao tom do comunicado do Fed, Júnior avalia que o DI-24 também não deve passar muito da faixa dos 13,30%.

No entanto, a perspectiva de manutenção dos juros mais altos, nos EUA, por mais tempo, deve impactar as curvas mais longas.

“Um Fed mais duro deve impactar, por outro lado, o S&P500, levando o índice mais para baixo. Isso pode deixar o Ibovespa num teste importante de suporte, nos 101 mil pontos”, disse.

You must be logged in to post a comment.